社区观点

金汇得手:黄金到5000整数关口 关注是否有效破位 美元指数昨天小区间震荡,今天关注97.6-96.8区间。

黄金昨天开盘就涨,凌晨到目标5000附近,日线收阳。今天还有一涨,如果单看日线收线,大概率会去5100-5140。站稳5140,下个目标5400,只是时间问题。 5140不破,行情继续大区间震荡为主。目前下方支撑日内低点附近4910附近,触及可以做多。如果行情走震荡洗盘,给到4800也是做多位置。上方关注5000附近或昨天高点阻力,破位回落多,不破小止损空。

操作建议:早盘注意4910-5000区间,未破位前小止损高空低多,上破再看50-140美金,5100上方或5140继续空。昨天给到4745多,4933和4948空。晚间建议4890多,5000空。

原油61.1附近企稳拉升,日线收长下影阳线,今天估计要补缺口。接近62多,接近缺口65.5空,走强的话63.5或63先多。

金汇得手:黄金大区间震荡 关注5100-4850区间破位 美元指数昨天没跑出所预期区间,日线收阳,今天关注97.2-97.8区间。

黄金昨天震荡收十字星,今天估计还是震荡为主,暂时关注昨天高低点的破位,未破位前高空低多。假如上破,关注5140强阻力,不破还是空。站稳才能继续看5200-5300。如果行情跌破昨天低点4849,再看100-200美金。早盘开盘拉升60美金,结合昨天收线,我们要防止洗盘。上方阻力早盘高点附近,不破小止损空。破位建议接近5060,或昨天高点附近再空。下方支撑早盘低点4967,也是日内多空分水,不破小止损多。跌破反弹空操作。

操作建议:先涨接近日内高点或5060-90空,先跌接近日内低点或昨天低点多,破位参考上面分析。昨天早盘给到5000空,破位多,看5100附近。欧盘5090空。

原油比较符合预期,补了缺口,日线收长影阳线。今天建议接近昨天高点或最近搞点空,下方接近63.6或昨天低点多。分析仅供参考,实盘为准。

B 波已反弹 15%——4,400 是否已经确认是最终底部?在昨日亚盘大幅上涨之后,黄金在欧盘和美盘阶段进入震荡整理,并在美盘后半段出现了一次失败的突破。进入今日亚盘,价格突破 4,882–4,960 的整理区间,确认该区域为多头新的支撑基础。

自 4,404 区域以来,金价已反弹约 15%,主要受到抄底买盘推动,并叠加美国与伊朗之间地缘政治紧张局势的影响。该地缘政治因素仍将是后续行情的重要驱动力,同时需要重点关注本周公布的经济数据。

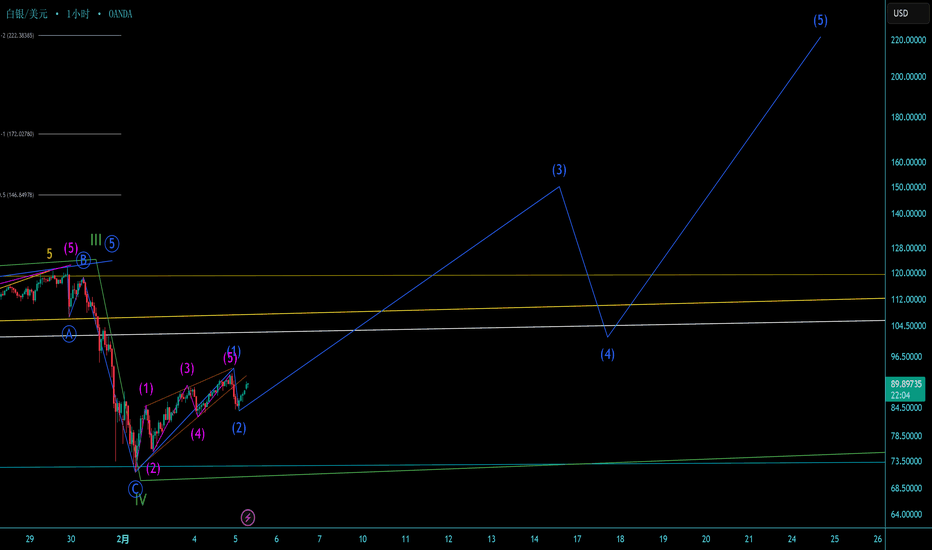

从 艾略特波浪理论 结构来看,4,400 价位被视为 A 波 的底部。目前市场正处于 B 波 的修正性反弹阶段,其潜在目标区间位于 5,140 – 5,200 – 5,220。

当 B 波 结束后,市场可能进入 C 波 阶段。届时需要观察价格是否出现分配迹象及动能减弱,待 C 波 调整完成后,再寻找新的 BUY swing 进场区域。

**支撑位:**4,990–4,950 | 4,880–4,890 | 4,780–4,750 | 4,650–4,624

**阻力位:**5,140 | 5,200 | 5,220

**备注:**当前市场波动率仍然较高,交易时需保持谨慎,严格执行风险与资金管理。

XAUUSD – 波动扩大,按纪律交易关键区域XAUUSD – 波动性扩张,纪律性交易关键区域 (H1)

市场背景

黄金在经历急剧抛售后,正在高波动性的恢复阶段中交易,价格现在在关键技术区域之间激烈波动。这种行为反映了在宏观不确定性下的流动性再平衡,而不是一个干净的趋势。

美联储领导层变化、未来货币政策方向及头条风险的持续不确定性使得黄金对资金流动高度敏感。在这种环境中,价格水平的反应比方向更重要。

➡️ 市场状态:快速波动,深度回调,强烈反应 – 避免情绪化进场。

结构与价格行为 (H1)

价格保持在一个上升的修正通道内,表明恢复结构。

更高的低点正在形成,但看涨结构仍然是有条件的,尚未完全确认。

上方区域显示出犹豫和拒绝,而下方区域则吸引强劲需求。

预计在此阶段会出现剧烈波动和虚假突破。

关键见解:

这是一个以反应驱动的市场。交易区域,而非噪音。

🎯 交易计划 – MMF风格

🔵 主要情景 – 逢回调买入(基于反应)

买入区域 1:5,008 – 4,990

• 短期需求

• 0.618斐波那契回撤

• 通道支撑

买入区域 2:4,670 – 4,650

• 主要需求

• 之前流动性扫荡区域

• 强劲结构基础

➡️ 仅在以下情况下考虑买入:

明确的看涨拒绝蜡烛

或在H1上确认的更高低点

🔴 替代情景 – 在上方反应区域卖出

卖出区域 1:5,250 – 5,275

• 之前阻力

• 中通道反应区域

卖出区域 2:5,560 – 5,575

• 主要扩展/供应区域

• 斐波那契扩展阻力

➡️ 寻找:

拒绝影线

在H1上看涨动能的丧失

🎯 目标(TP区域)

上行目标(来自买入设置):

TP1:5,253

TP2:5,573

下行目标(如果卖出情景出现):

TP1:5,008

TP2:4,670

❌ 无效化

在4,650以下确认H1收盘将使恢复结构失效

需要全面重新评估偏见

基于秒级别走势完全递归的缠论指标学过缠论的都知道,走势递归是缠论追求的最终形态。 但是走势递归在实际应用中需要处理很多的数据 。 所以目前缠论屇用的大多数是在不同周期划笔段中枢的方式,来进行对比。例如我写的第一套缠论指标,缠论结构。

而这一套走势递归版本,完全抛弃了笔段的划分。以秒级别走势为基础,逐级向上递归。以中枢划分走势,包含走势生长的三种方式,延伸/扩张/扩展。真正实现了不管在哪一个周期观察任何级别,都能保持递归结构的一致性与完整性,完美实现区间套的应用。

在这套指标里,周期只是观察的窗口。级别由a0开始,逐级递归为 ,a1--a2--a3.....

例如: a3周期,代表红色线段,1红色线段,代表一个a3级别的走势。不管是在5/30分钟周期,还是4小时周期观察,红色线段无论是其内部的结构,还是红色线段组成的结构,都是恒定不变的。不会因为观察的周期不同,而产生变化。

另外, 本指标加入了不同级别的由结构产生的支撑阻力位结构,方便辅助判断,当下是什么级别的走势,结构目标位置在什么地方。

同时 ,加入多周期结构监控,例如,当你打开5分钟周期,不仅能够看到符合当下周期的本级别结构情况,同时能看到大小级别的结构状态。比如大级别是处于上涨下跌或回踩反弹,本级别又是什么走势结构,小级别又是什么走势结构。

一个指标,打通缠论所有关节,欢迎订阅试用。

2.4 比特币走势分析:主力利用流动性实现精准双向收割,结构趋明或处Y-a浪末端,后市关注反弹至80000-82000区间表现(CRYPTOCAP:BTC 2.4 比特币价格今日行情:昨日晚间行情出现超过一万点的剧烈波动,这是主力对市场流动性的又一次精准收割。

通过现货砸盘先清理下方约5亿流动性,随后暴力反弹再清理约2亿追空筹码,主力以约1.2亿成本实现约7亿的收割。

波浪结构因此愈发清晰,目前大概率运行在自126000点下跌以来的Y浪中的a子浪(Y-a),且可能已接近尾声。因下方流动性已被大幅削减,后市可能转向反弹,即Y-b浪,其主要目标或是上方80000至82000区间聚集的约10亿流动性。

社区指标虽再次发出买入信号,但在年底高波动与博弈环境下,决策需格外谨慎。

2.5 比特币走势分析:新低出现但下跌阻力增大,砸盘资金效率降低,Y-a浪或近末端,关注潜在Y-b浪反弹机会(比特币合约交易)军2.5 比特币价格今日行情:比特币价格再创新低至71700附近,但市场显示出微妙变化。对比近期两次砸盘:第一次用1.2亿资金产生大幅下跌,第二次用4.7亿资金仅将价格压低约1000点,表明下方支撑与多头抵抗力正在增强。

波浪结构上,自126000点开始的W-X-Y调整中,目前正运行于Y浪的a子浪(Y-a),且可能已进入末期。Y-a浪结束后,市场有望迎来Y-b浪反弹,其目标可能是上方堆积的约30亿空头流动性区域(约82000)。社区指标在多个时间框架发出买入信号,但市场整体仍由空头主导。

市场呈现空头主导下的抵抗性下跌特征。虽然趋势向下,但继续大幅杀跌的动能可能在减弱。若反弹开启,首要目标关注82000点附近阻力区域的表现。整体而言,当前位置博弈多单属于左侧交易,风险较高,应谨慎决策。

《市场结构观察 #26-2-2|BTC · ETH · 黄金》很多人画趋势线只看“有没有突破”,但真正决定胜率的,是“突破质量”。

1 BTC

沿趋势线1的下跌,由a向上突破掉。

a带有上影线,但上影线未超过实体,可以当做趋势突破的确认,我们要注意的是后续的b、c、d,属于多空博弈的信号,如果在a点入场,就需要及时依据结构进行保护位调整,最终e代表了这里多方力度的极值。

沿趋势线2的下跌,由f向上突破掉。

但这里的f就需要格外注意!因为和a相比,f不算是一个强有力的突破,因为f的收线价很接近趋势线2,刚好比趋势线略高一点,所以f这个突破的质量非常低,不能视作强有力的多方力度。g的突破也算很弱。

另一个强有力的突破是h,但h有两个缺点:1 和f遇到了同样的强阻力位,2 实体增大突兀,持续性未知。

趋势线3是一条刚形成的趋势线,并未经过市场的验证(至少验证一次),这里的突破意义就更小,

有可能是短期发生的波动,市场合力不太明显,不能作为判断多方动能的强有力依据。

趋势线4和3是明显不一样的,4经过了市场的验证,而且被k强势突破。

但k的缺点和f非常相似,实体增大过于突兀,不确定这里多方动能的持续性,如果需要按近期低点设置止损线,会有一个非常大的止损空间,因此k最好放弃。

趋势线5,经过市场多次验证,最终被P点向上突破,P的上下影线长度可以接受,这里首次出现空方动能衰减 + 多方参与增强的结构迹象。

在2.1区间的几次突破尝试中,P点在收线位置与影线结构上表现出相对更高的突破质量。

因此,真正结构质量最高的多方信号,并不是最早的突破,而是经过多次验证后的P点。

2 ETH

首先观察到一个底部区间(粉色方框)这个底部走出了一个震荡区间,未形成任何的有效趋势线,所以这里不能用趋势线理论进行分析。

之后又是一个震荡结构,这里同样缺乏震荡箱体与有效趋势线结构,价格波动性占主导,趋势结构参考意义较低,因此趋势线分析在该阶段的适用性有限。

直到我们看见趋势线1,1是一条合格趋势线,但存在一个缺点:趋势线的末尾发生了剧烈的空转多博弈行为,具体表现就是两个实体突然增大的阴线和阳线,阳线可以认为是多方力量的暂时获胜,但多方的持续性如何还是未知,因此这里无法判断出空方是否转为多方。

最后形成了趋势线2,市场验证比1要多,没有发生剧烈的多空博弈,被缓慢突破,但我们要注意,a是一个明显的多空博弈(下影线),b、c及后续几个k线明显也属于多空小幅度博弈区,只有当d出现之后才能判断出这里的空方动能转为多方动能,多方力量开始占优。

只有当d出现后,结构才真正完成由空转多的动能转换。

3 黄金

首先我们看见了一个箱体(粉色方框),箱体是短期的震荡行情,因此不适合用趋势线进行分析。

趋势线1:由k线b向上突破,但此处的多方动能尚未形成,因为我们对比a和b两个k线,a的空方动能是明显大于b点的,所以这里还看不出由空转多的趋势转变。b点位置的多方动能持续性就存疑了。

后来有了新的回调,形成趋势线2,但趋势线2被随后的行情迅速破坏,形成斜率更大的趋势线3,直到k线d向上突破了趋势线3,这里我们对比一下c和d两根k线,d的多方动能是明显大于c的,因此d这里的多方动能,比起前面的b点是更明显的,d点的出现可以告诉我们:这里是一个高概率趋势空转多的改变。

d点的出现,才是首次动能层面的趋势反转确认,而不是前面的b点假信号。

万盛股份:《全球磷系阻燃剂龙头:从“规模壁垒”到“新能源材料”的护城河延伸》万盛股份作为全球磷系阻燃剂细分领域绝对龙头,其护城河源于规模与技术壁垒、客户与渠道粘性、产业链垂直整合三大核心维度,叠加全球化布局与多业务协同的辅助优势,形成了难以复制的竞争优势。尽管短期受行业供需失衡(产能过剩、需求疲软)影响业绩承压,但长期看,其龙头地位与护城河仍将支撑其在新能源、5G等新兴领域实现复苏与增长。

二、具体护城河分析

1. 规模与技术壁垒:全球磷系阻燃剂龙头的“不可复制性”

万盛股份的核心业务是磷系阻燃剂(属于功能性精细化学品),其护城河的首要来源是全球领先的规模优势与持续的技术创新能力。

规模优势:公司是“全球最主要的磷系阻燃剂生产、供应商”,现有年产能13.5万吨(东北证券研报),且在建产能9.5万吨(2024年数据)。规模化生产带来显著的单位成本优势——磷系阻燃剂的生产流程复杂,固定成本占比高,规模效应可降低单位产品的折旧、人工等成本,使得万盛在价格竞争中占据主动(即使行业产能过剩,仍能通过低成本维持盈利)。

技术壁垒:公司深耕磷系阻燃剂研发30年,掌握了核心合成工艺(如高纯度磷系化合物的制备、复配技术),并持续拓展高附加值产品(如用于先进材料的无卤阻燃剂、特种环氧树脂)。例如,2025年上半年,公司“新型尼龙阻燃剂”已完成中试,产品性能得到客户高度认可;“多款特种环氧树脂和抗静电剂”试产成功(万盛股份2025年半年度业绩说明会)。这些技术储备使得万盛能够应对环保法规升级(如欧盟REACH法规对含卤阻燃剂的限制)与下游新兴需求(如新能源汽车、5G基站的高阻燃材料需求),形成“技术-产品-需求”的正向循环。

2. 客户与渠道粘性:“核心供应商”的长期锁定效应

万盛股份的护城河第二重来源是与国际巨头的深度绑定,这使得客户转换成本极高,难以被竞争对手替代。

客户资源:公司的客户包括巴斯夫、科思创、金发科技、宝洁、花王等全球知名企业(东北证券研报),这些客户对供应商的产品质量、稳定性、交付能力要求极高,认证周期长达1-2年。万盛凭借“稳定的产出质量”与“定制化服务能力”,成为这些客户的核心供应商(如科思创的高端工程塑料阻燃剂主要由万盛供应)。

渠道网络:公司拥有6家销售子公司(欧洲、英国、美国、香港、墨西哥、新加坡),构建了全球化的销售与服务网络(万盛股份2025年半年度业绩说明会)。这种“本地化渠道”不仅降低了运输成本,还能快速响应客户需求(如欧美客户的紧急订单),进一步增强客户粘性。

3. 产业链垂直整合:“从原料到产品”的成本控制能力

万盛股份的第三重护城河是产业链的垂直整合,通过对上游核心原料的控制,有效对冲了原材料价格波动风险,提升了抗周期能力。

上游布局:2022年,公司向上游延伸,配套了三氯化磷、三氯氧磷等核心中间体(东北证券研报)。这些原料是磷系阻燃剂的关键原料(占生产成本的40%以上),通过自行生产,万盛避免了“上游厂商提价”的风险(如2025年黄磷价格飙升至2.8万元/吨,万盛通过自有原料降低了成本压力)。

循环经济:公司对生产过程中的副产物进行研发产业化(如利用副产物生产其他精细化学品),实现了“产业链内循环”,进一步降低了生产成本(万盛股份2022年年报)。

4. 全球化布局:规避贸易壁垒的“抗风险能力”

万盛股份的第四重护城河是全球化生产基地布局,这使其能够有效规避国际贸易壁垒(如欧美反倾销反补贴税),并贴近海外市场。

泰国基地:2024年,公司拟投资2.16亿元在泰国建设年产3.2万吨磷酸酯阻燃剂生产基地(万盛股份2024年公告)。泰国基地的优势在于:关税成本低(泰国与欧美签订了自由贸易协定)、劳动力成本低(比国内低30%左右)、营商环境稳定。该基地主要生产TCPP等阻燃剂,针对欧美客户(如美国的家居用品制造商、欧洲的电子设备厂商),能够有效规避“国内产品被欧美征收反倾销税”的风险(2024年国内部分烷基磷酸酯阻燃剂被欧美征收反倾销反补贴税)。

海外销售网络:公司的6家销售子公司(欧洲、英国、美国等)与泰国基地形成“生产-销售”联动,能够快速将产品输送至海外市场(如欧洲万盛负责欧盟地区的销售,美国万盛负责北美地区的销售),提升了市场响应速度。

5. 多业务协同:“功能性精细化学品平台”的抗周期能力

万盛股份的第五重护城河是多业务板块的协同发展,通过“阻燃剂+”的模式,拓展了收入来源,降低了单一业务的风险。

业务布局:公司以阻燃剂为核心,拓展了有机胺、涂料助剂、原料及中间体、家庭及个人护理品添加剂等业务板块(万盛股份2025年半年度业绩说明会)。例如:

有机胺:用于医药、农药、金属萃取等领域,是公司的重要收入来源(2024年占比18.32%);

涂料助剂:用于船舶防腐、钢结构桥梁防腐等领域,2025年上半年销量同比增长26.21%(万盛股份2025年半年度业绩说明会);

原料及中间体:如三氯氧磷(用于半导体掺杂源),2024年收入同比增长7.66%(万盛股份2024年年报)。

协同效应:这些业务板块之间形成了客户协同(如有机胺的客户与阻燃剂的客户重叠)、技术协同(如磷系阻燃剂的技术可用于涂料助剂)、渠道协同(如海外销售网络可同时销售阻燃剂与有机胺),使得公司能够为客户提供“综合性解决方案”(如为汽车厂商提供“阻燃剂+涂料助剂”的组合产品),提升客户满意度与忠诚度。

三、总结:护城河的“可持续性”

万盛股份的护城河并非短期形成的,而是30年深耕细作的结果,具有以下“可持续性”:

规模与技术:磷系阻燃剂的规模优势与技术壁垒难以被中小企业复制(需要大量的资金投入与时间积累);

客户与渠道:与国际巨头的绑定关系是长期的(认证周期长、转换成本高);

产业链整合:上游原料的控制能力是持续的(一旦形成自有产能,竞争对手难以追赶);

全球化布局:泰国基地的建设将进一步巩固其海外市场地位(规避贸易壁垒);

多业务协同:“功能性精细化学品平台”的模式将降低单一业务的风险(如阻燃剂行业下行时,有机胺、涂料助剂可能增长)。