SILVERMINICFD交易观点

白银(XAG)的下行压力:当市场“分化”格局进一步确认

大家好,我是EC。

上周六(7月26日),我分享了关于市场进入“裂解”或“强弱分化”格局的观点。当时我们看到,简单的“美元弱=万物涨”的剧本已经失效,黄金甚至出现了独立下跌的信号。

而这几天的走势,特别是欧元也开始显露疲态,让这个“分化”的剧本得到了进一步的确认。

一、 逻辑的变化:当“最强者”也开始动摇

在此前的分析中,欧元是我们观察到的“最强”一环。但本周,欧元兑美元也出现了明显的回调。

这意味着,整个非美阵营的“多头堡垒”出现了松动。当美元的弱势并不彻底,而欧元这个“领头羊”也开始回头时,市场的风险偏好自然会受到抑制。这对贵金属的压力是显而易见的。

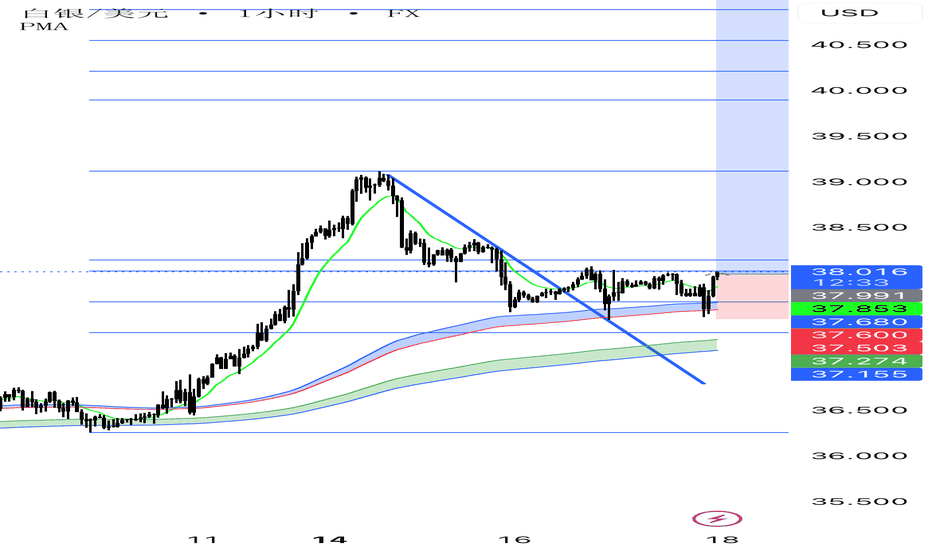

二、 盘面观察:白银(XAG)的下行结构

从今天的4小时图来看,白银(XAGUSD)的下行结构就非常清晰地反映了上述宏观背景的变化。

我们可以看到,价格在反弹至关键的均线阻力位后,明显受阻回落,形成了一个潜在的空头入场结构。前期的上涨斜率被破坏,多头力量出现衰竭迹象。

因此,我个人的观察思路,开始从前期的中性观望,转向短线的谨慎看空。

三、 总结与思路

目前,我认为白银上方的阻力是比较明确的。在看到更清晰的、能扭转当前颓势的信号出现之前,维持谨慎是一个比较合理的选择。

我会关注上方38.00-38.20区域的阻力情况。只要价格无法重新有效站上,那么下行测试前期低点的可能性就会继续存在。

市场总是在不断演化。当旧的逻辑失效时,及时调整思路,看清新的强弱关系,是生存的关键。

重要声明: 本文所有内容均为个人观察与思考记录,不构成任何投资建议。请大家独立思考,为自己的交易负责。

#白银 #XAGUSD #贵金属 #市场分析 #交易思路 #技术分析

ai→→ **白银(XAG)当前价格分析(220字)** 1. **价格走势**:现货白银震荡下跌,7月25日交投于39### **白银(XAG)当前价格分析(220字)**

1. **价格走势**:现货白银震荡下跌,7月25日交投于39.04美元/盎司,COMEX白银期货收跌0.55%至39.285美元,短期承压。

2. **影响因素**:

- **美元走强**:美国10年期国债收益率升至4.43%,美元指数报97.47,抑制银价。

- **降息预期降温**:市场对美联储9月降息概率降至58%,削弱贵金属支撑。

- **工业需求强劲**:光伏、新能源车拉动白银需求,2025年供需缺口或达1.8亿盎司。

3. **技术面**:短期支撑38.80美元,若跌破可能下探38.50;阻力39.50美元,突破后或挑战40.00。

4. **后市关注**:

- **美联储政策**:特朗普施压鲍威尔,若干预加剧或打压美元,利好白银。

- **关税政策**:8月1日美欧关税落地,若供应链扰动扩大或推升银价。

5. **操作建议**:短线观望,中长线逢低布局,关注39.00美元关键位。

### **白银市场分析(分条陈述)** 1. **工业需求支撑** - 光伏产业扩张及电子行业复苏提振白银需求### **白银市场分析(分条陈述)**

1. **工业需求支撑**

- 光伏产业扩张及电子行业复苏提振白银需求。

- 但全球制造业PMI疲软,限制银价上行空间。

2. **金融属性影响**

- 美联储降息预期反复,导致银价波动加剧。

- 美元指数走势仍是关键影响因素。

3. **技术面分析**

- 伦敦银价在 **22-26美元/盎司** 区间震荡。

- MACD指标显示多空力量胶着,需突破关键阻力位才能确立趋势。

4. **短期关注因素**

- **美国非农就业、CPI数据** 对货币政策预期的指引。

- 地缘政治风险可能引发避险买盘。

5. **中长期展望**

- 绿色能源转型(如光伏、新能源车)或推动工业需求增长。

- 需警惕经济衰退风险带来的回调压力。

6. **投资策略建议**

- 白银波动性较高,建议分批建仓,控制风险。

- 关注美联储政策转向及工业需求变化。

(约220字)

跨市场信号捕捉术:美元-白银-港股联动的实战复盘与方法论在金融市场,很多人只盯着一个市场、一个标的,结果要么错过大机会,要么追涨杀跌、永远吃不到主升段。其实,最强的交易逻辑,往往是 跨市场、跨品种联动分析 。

这次我就用过去一个月的美元、白银、港股中国白银集团(00815.HK)为例,总结一套 人人可复制的跨市场信号捕捉方法:

一、看“顶层趋势”:美元是方向盘

每一波大行情,本质都和美元走势密切相关。

5月13日美元开始走弱,这不是新闻才告诉你的,而是提前在全市场资金流向、货币轮动里就能观察到。

我发的观点《NZD(纽元)大级别上涨启动点(05月13日)》

第一步:抓美元主线,判断资金风向。

二、盯“核心信号”:国际银价是放大镜

美元主线一旦明确,接下来要盯紧国际银价(如XAGUSD)。

它是全球资金对贵金属的直接反应,往往能提前反映后续板块的主升启动和回撤。

比如这次,5月15日白银的M30信号、5月29/30日同步V6信号,就是国际银价主升的明显节点。

第二步:找关键信号出现的转折点,把握贵金属轮动节奏。

三、找“联动标的”:板块和个股是收割机

有了顶层方向和信号节点,就可以去A股、港股甚至海外市场找和银价联动最强的板块和个股。

本轮就是港股中国白银集团(00815.HK),5月16日触底,6月10日最高翻了3倍,随后出现顶部信号和剧烈回调。

第三步:锁定信号最强、联动性高的股票,按节奏分批介入和退出。

四、避开“新闻陷阱”:信号领先,新闻滞后

你会发现,新闻往往只在行情剧烈波动后才出现,“白银集团暴涨/暴跌”成为头条时,其实主升/主跌已经过去。

信号系统提前布局、分批归档、复盘溯源,才是真正能吃到周期利润的核心。

五、方法可迁移、思路可复制

这种“美元主线→白银信号→港股联动”思路,不只适合贵金属,还可以用在黄金、有色、能源、科技、甚至大宗商品和外汇的轮动上。

本质就是: 先看顶层(资金/货币主线),再抓核心信号(跨市场轮动),最后找联动强的板块个股同步收割。

实用操作步骤简明总结:

判断美元等顶层主线的趋势变化

盯紧国际银价等核心信号品种的异动

筛选联动最强的板块和个股同步入场

信号分批布局,新闻出现时多半已到末端

按信号、结构和节奏决定进出,不被短线噪音和情绪牵动

你有没有用这种“跨市场联动”思路抓到过主升段?除了白银,你觉得还能用在哪些市场?欢迎留言讨论,一起做全市场的信号猎手!