趋势分析

随着不稳定局势成为现实,黄金价格上涨。在本周交易开始时,市场已不再是“预期风险”。

风险已经真正发生。

周一早盘,现货 OANDA:XAUUSD 在亚洲时段大幅飙升,突破 4,400 美元/盎司,一度触及 4,421.53 美元,短短数小时内上涨近 90 美元。白银上涨近 4%。这并非单纯的技术性反应,而是资金在真实地缘政治冲击下流入避险资产的结果。

周六清晨,美军在加拉加斯发起行动,逮捕委内瑞拉总统 尼古拉斯·马杜罗(Nicolás Maduro),并将其带往纽约,面临与毒品相关的刑事指控。与此同时,华盛顿宣布将接管委内瑞拉的石油产业,至少在一个“过渡期”内如此。

关键点在于:市场并不是对特朗普的言论作出反应,而是对已经采取的行动作出反应。

个人观点! 黄金反映的是一个更加不稳定的世界。

现任国家元首被逮捕、接管他国石油产业,以及释放出可能扩大军事干预的信号,已将地缘政治风险推向全新高度。在这种背景下,黄金不需要更多上涨理由;只要不确定性持续存在即可。

这轮上涨是对系统性风险的重新定价,而非投机性狂热。如果紧张局势持续“开放”,贵金属很可能会继续保持其终极价值储存工具的角色,尽管短期内仍会出现波动。

换句话说:黄金上涨,并不是因为世界变得更好,而是因为世界比以往任何时候都更加不可预测。

SELL XAUUSD PRICE 4468 - 4466⚡️

↠↠ 止损 4472

→ 第一目标位 4460

↨

→ 第二目标位 4454

黄金市场分析与评论 - [1月5日 - 1月9日]OANDA:XAUUSD 价格正进入上涨趋势中的短暂停顿阶段,但主要趋势结构尚未被破坏。在 2025 年末出现强劲突破后,黄金自 0.618–0.786 斐波那契区间回调,目前正在 EMA21 附近的动态支撑集群上方盘整,价格区域约为 4.28x–4.33x 美元。

从结构上看,市场仍然保持一系列更高的低点,这表明卖压主要来自短期获利回吐,而非趋势反转。中期上升通道依然有效;价格未能明确突破 4.38x 美元 关口,反映了在快速上涨之后,长期多头与谨慎的短期投资者之间的自然博弈。

RSI 已从超买区域回落,但仍维持在中性水平之上,说明上涨动能正在重新积累,而非走弱。这是市场在进入新一轮上涨周期前常见的形态。

下一轮上涨的条件相当清晰:价格需要稳定收盘于 4.38x 美元 上方,同时突破当前盘整区间的上边界。随后目标将指向 4.53x–4.71x 美元,对应斐波那契扩展位以及价格通道的上轨。

相反,如果价格跌破 4.28x–4.24x 美元 支撑区间,回调风险将加大。在这种情况下,黄金可能进一步下探至 4.13x 美元 区域,该位置是 0.236 斐波那契水平与中期结构性支撑的汇合点。不过,除非该区域被明确跌破,否则当前的下跌仍应被视为上涨趋势中的回调,而非趋势反转。

黄金并未走弱;市场只是放慢脚步来“积蓄动能”。在地缘政治不确定性以及市场对美联储偏鸽派利率预期的背景下,当前的盘整阶段更可能是为进一步上涨做准备,而不是趋势结束的信号。

SELL XAUUSD PRICE 4432 - 4430⚡️

↠↠ 止损 4436

BUY XAUUSD PRICE 4229 - 4231⚡️

↠↠ 止损 4225

1.5比特币行情本文撰写时间15:35

昨日我们提及比特币多头强势,宁可追涨不做空,早盘拉升部分空头被清算,我们昨日多单是91300附近追进去的,目标935-94000,基本到达目标附近,2000个点左右的利润收入囊中,目前比特币还处高位,日线图上看,94000这里是前面下跌后第一次多头开始反攻的压力位置,一直没有突破导致行情也一直在下方走箱体震荡,这次再度靠近94000压力附近,触及到94附近后应该还是会有一次回调后再去上攻,交易上我们可以关注94000附近收线情况,4小时在94000附近收出上影线并收阴可空,如日线阳线突破94000,可再追涨至98000附近,具体根据94000附近突破情况做布局,不去预测点位,边走边看,自行把握进场机会;

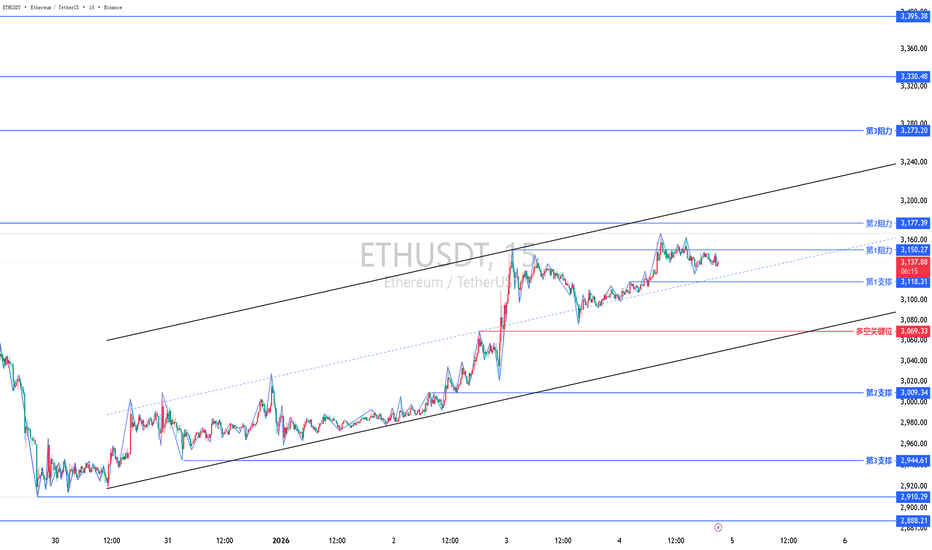

昨日以太坊追涨点位是3145附近,前面跟大家提及过,以太坊离场可同步大饼,以太坊拉升最高点位在3222附近,同步离场的有70点左右利润,未能离场的目前小盈保本,可先做离场,后市关注比特币94000突破情况在做布局。日线上以太坊上方3170附近是有一定压力,日线也收长上影线,短线是有回调几率的,关注日线以太坊能否收阴,收银线可空单布局,反之不要做空,等待机会做多布局,根据走势边走边看;

短线交易,控制风险,盈亏自理;

“XAUUSD回调上涨趋势 - 在关键需求区买入”市场背景(短期)

在之前的剧烈抛售后,黄金已经恢复并重新进入上升通道。当前的价格走势表明这是一个技术性反弹和重新平衡阶段,而不是完整的趋势反转。

市场结构在通道内形成了更高的低点,表明买家仍然掌控短期流动。

技术结构与关键区域

价格正集中在上升通道的中间范围。

回调保持浅显,显示出健康的看涨行为。

图表上的关键技术水平:

卖出 / 阻力区:4,461 – 4,465

pivot 区:4,422

买入区1:4,393

买入区2(缺口 / 需求):4,366 – 4,350

深度买入区:4,329

→ 较低的买入区域与上升趋势线支撑 + 需求 + 价格缺口对齐,使其成为高概率反应区域。

交易计划 – MMF 风格

主要情景(趋势跟随买入):

等待价格回调至 4,393 → 4,366。

寻找看涨确认(拒绝影线、强劲收盘、结构保持)。

确认后买入。

目标:

TP1:4,422

TP2:4,461

次要情景(短期卖出):

如果价格达到 4,461 – 4,465 并未能突破和保持,则可能会发生短期修正。

在这里的卖出设置仅是逆趋势的快速交易,需要严格的风险管理。

失效与风险注意事项

如果价格决定性地跌破 4,329,则看涨结构失效。

避免在区间中间出现 FOMO。

仅在预定义的关键区域执行交易。

谨慎调整仓位大小,因为市场仍处于技术回调阶段。

XAUUSD 智能资金水平:需求4312,供应4436🟡 XAUUSD – 日内智能资金计划 | 作者: Ryan_TitanTrader (05/01)

📈 市场背景

黄金在更高时间框架上结构性看涨,但短期价格走势显示在接近4440的优质流动性被选中后出现回调压力。随着市场因宏观催化因素(美联储评论、美国就业数据、国债收益率)而做好应对美元方向的准备,机构参与在流动性搜索与受控再积累之间摇摆。

全球风险情绪和避险购买加剧,交易者在权衡通胀的发展与央行政策转向预期——这导致黄金表现出轮换分布行为而非干净的延续。受控的波动和扫盘驱动的走势主导价格进展。

这种环境有利于工程化流动性获取和诱导,而非盲目追逐突破。

🔎 技术框架 – 智能资金结构 (1H)

当前阶段:

更高时间框架上看涨偏向伴随短期修正位移。

关键思路:

在HTF需求附近(约4312–4314)或内部供应流动性附近(约4434–4436)期待结构性参与,然后再出现有意义的位移序列。

结构性备注:

• HTF看涨结构保持完好

• 最近的CHoCH确认修正腿

• 最近高点上方的买方流动性成为目标

• 4436附近的供应簇作为工程化诱饵

• 需求汇聚与机构积累一致

💧 流动性区域与触发点

• 🟢 买入黄金 4314 – 4312 | SL 4304

• 🔴 卖出黄金 4434 – 4436 | SL 4444

🧠 机构流动性预期

流动性扫荡 → MSS / CHoCH → BOS → 位移 → 内部供应回测 → 扩张

🎯 执行规则

🟢 买入黄金 4314 – 4312 | SL 4304

规则:

✔ 流动性扫荡进入HTF需求

✔ M5–M30的看涨MSS / CHoCH确认

✔ 清晰的上行BOS和冲击蜡烛

✔ 通过细化的需求OB或FVG填充入场

目标:

• 4370 — 初始位移

• 4410 — 内部供应测试

• 4440+ — 如果美元走弱则延续运行

🔴 卖出黄金 4434 – 4436 | SL 4444

规则:

✔ 对内部供应簇的反应

✔ 看跌MSS / CHoCH汇聚

✔ 下行BOS伴随动量转变

✔ 通过看跌FVG补充或供应OB入场

目标:

• 4390 — 第一个折扣区

• 4350 — 更深的回调

• 4314 — HTF需求扫描

⚠️ 风险备注

• 近乎薄弱的亚洲交易时段可能会出现假突破

• 宏观催化因素(美国数据、美联储发言人)可能引发波动性激增

• 避免没有MSS + BOS确认的入场

• 被工程化流动性搜索触发的止损

📍 总结

黄金在结构上仍然看涨,但今天的优势在于有纪律的入场和流动性意识:

• 一次扫荡进入4312–4314可能会重新加载多头,目标高达4410–4440,或者

• 在4434–4436附近的反应提供了回调至折扣的机会。

让流动性引发移动。让结构确认。

智能资金设下陷阱——散户追逐它们。⚡️

📌 关注Ryan_TitanTrader获取每日智能资金黄金分析。

青岚加密课堂:2026年1月5日早间BTC行情分析欢迎来到青岚加密课堂(qinglan.org),咱们今天对BTC 四个周期包括消息面进行分析:

1. 综合走势与技术面分析:

从技术面上看,比特币最近这波行情可真是精彩纷呈,短、中、长期走势展现出不同的“表情”:

短期(15分钟 & 1小时):

走势: 哇,你们看15分钟图,从今天凌晨(01/05 07:45)开始,BTC经历了一波非常强劲的拉升,从91300附近一口气冲到了93200以上,成交量也跟着放大了不少。这势头,真是有点猛!不过呢,最近几根K线稍微有点回落,成交量也在缩减,说明买盘的热情在减退。

技术指标: 均线系统,尤其是在拉升之后,5日、10日、20日均线(MA5、MA10、MA20)呈现出一个非常标准的“多头排列”,价格稳稳地站在所有均线上方,说明短期趋势是妥妥的上涨。MACD指标,在今天早上7点左右出现了明显的金叉,并且MACD柱线(macd_bar)一度非常高,显示多头动能十足。不过,最新的15分钟MACD柱线已经在缩小了,DIF线虽然还在DEA之上,但有点高位钝化的迹象。RSI指标呢,更是直接冲到了80多,现在虽然回落到71左右,但依然处于“超买区”呀!这意味着短期内价格上涨的动能消耗比较大,容易出现回调。

1小时图也印证了这一点,均线是完美的上涨排列,MACD柱线也非常高,RSI更是高达77.89,处于深度超买。这说明短期冲高太快,有点透支的感觉哦。

中期(4小时):

走势: 咱们看看4小时图,从去年12月底开始,比特币就一直保持着稳健的上涨趋势。虽然中间也有小幅回调,但整体结构非常健康,低点不断抬高,高点也在不断创新。

技术指标: 均线系统也是非常完美的多头排列,MA5、MA10、MA20均线向上发散,支撑价格持续走高。MACD指标从1月初开始一直保持金叉状态,并且MACD柱线持续放大,显示中期上涨动能依然非常强劲。不过,RSI指标已经冲到了76.8,也进入了超买区,而且咱们消息面里“青岚姐”自己也提到了,“4小时图也是涨,但出现了一个危险信号——价格创了新高,可MACD的动能没跟上,这叫顶背离雏形。而且RSI都到76.8了,有点超买。”这可是个重要的警示,要特别留意,预示着中期可能需要一次较大的回调或震荡整理。

长期(1日):

走势: 从日线图来看,比特币自去年11月中旬触底以来,一直处于非常清晰且强劲的上涨趋势中。价格已经成功突破了前期的一些阻力位,整体运行在上升通道内。

技术指标: 均线系统从12月初开始就形成了漂亮的多头排列,所有均线都向上发散,价格更是远高于各期均线,彰显了长期趋势的强势。MACD指标在11月底就完成了金叉,之后MACD柱线持续放大,并且DIF线远高于DEA线,显示长期上涨动能非常充足,而且还在增强。RSI指标目前是63.03,虽然接近70,但还没有进入深度超买区域,说明长期上涨还有空间,情绪面也相对健康,并没有短期过热。

2. 消息面结合:

消息面可真是冰火两重天,既有激动人心的利好,也有让人警惕的风险信号:

利好方面,咱们看到: 比特币接连突破92000、93000美元大关,以太坊也突破了3200美元。“巨鲸”们不断开立多头头寸并浮盈,像MicroStrategy这样的机构也可能在2026年重启比特币收购,这都是给市场注入强心剂啊!比特币核心开发活动激增和普华永道加码加密货币业务则从基本面和机构合规层面支持了长期发展。甚至连杰夫·贝索斯旗下的蓝色起源都接受以太坊支付,这可是实打实的应用落地,让人对加密货币的未来充满想象!

但同时,也有些需要咱们提高警惕的信号: “矿企MARA大额转移288枚比特币”虽然Wintermute是交易公司,不一定是直接抛售,但也可能是大宗交易,需要关注后续流动性。最最关键的,就是有多个巨鲸地址在“偷偷做空”比特币、以太坊和Solana。这些巨鲸历史胜率还不低,他们的行为往往预示着短期市场的波动。特别是有消息提到,“青岚姐”在4小时图分析中指出了“价格创了新高,可MACD的动能没跟上,这叫顶背离雏形”,这和咱们技术分析里4小时RSI超买是互相印证的,非常值得重视!同时,CZ也再次警示大家“追逐一夜暴富机会,失败率高达99.99999%”,提醒我们市场虽好,风险犹存。

3. 交易建议与总结:

综合来看,比特币目前处于一个非常有趣、也需要谨慎对待的阶段:

长期趋势: 咱们坚定看好!日线图显示比特币长期牛市格局已经形成,均线多头排列,MACD动能强劲且RSI尚未过热,加上机构入场、技术发展和宏观经济背景(如日元疲软对Metaplanet的优势,消息19, 25)等利好消息的支撑,后市上涨空间可期。长期投资者可以继续持有,或者利用回调机会分批建仓。

中期趋势: 4小时图虽然强劲上涨,但RSI已经进入超买区,并且存在MACD顶背离的雏形(消息10也提到了这一点)。这意味着中期可能面临一次技术性回调或盘整的需求。关键支撑位可以关注90000-90500这个区域,这是前期突破的强阻力位,现在应该转化为有效支撑。如果回调,这里可能会是一个不错的布局点。

短期趋势: 15分钟和1小时图显示近期冲高过猛,RSI严重超买,MACD动能也有所减弱。加上有巨鲸在开空单,短期内回踩的风险比较大。关键阻力位就在93200-93400这一带,这是目前的短期高点。如果价格无法快速突破并站稳这里,很可能会向下寻求支撑。短期支撑位可以关注91800-92000,以及更强的91000-91200区域。

咱们的做单思路呢,就是要稳健为主:

1. 不追高! 短期RSI和MACD都显示过热,追涨很容易被套。

2. 关注回调机会! 等待短期回调,如果能有效回踩到中期支撑位90000-90500区域并企稳,可以考虑分批介入多单。

3. 警惕顶背离信号! 4小时的MACD顶背离雏形是重要的风险提示,如果价格迟迟无法有效突破93400,并出现放量下跌,那可能就是一次深度回调的开始,可以考虑适当减仓避险或者小仓位尝试空单(注意止损)。

4. 控制仓位和杠杆! 特别是短线操作,市场波动大,高杠杆风险极高,CZ姐都说了“失败率高达99.99999%”呢,咱们可别跟风去做“一夜暴富”的梦。

总结一句话: 牛市初期多回调,短期急涨莫心急,耐心等待,守得云开见月明!

希望这次的分析对大家有帮助,咱们下期再见啦!

-------------------------

受限于图表篇幅和平台合规准则,行情分析有时效性,最新的分析已更新在我的青岚加密课堂:qinglan.org 或欢迎点击我的头像关注我,通过主页展示的渠道进行更多技术探讨。

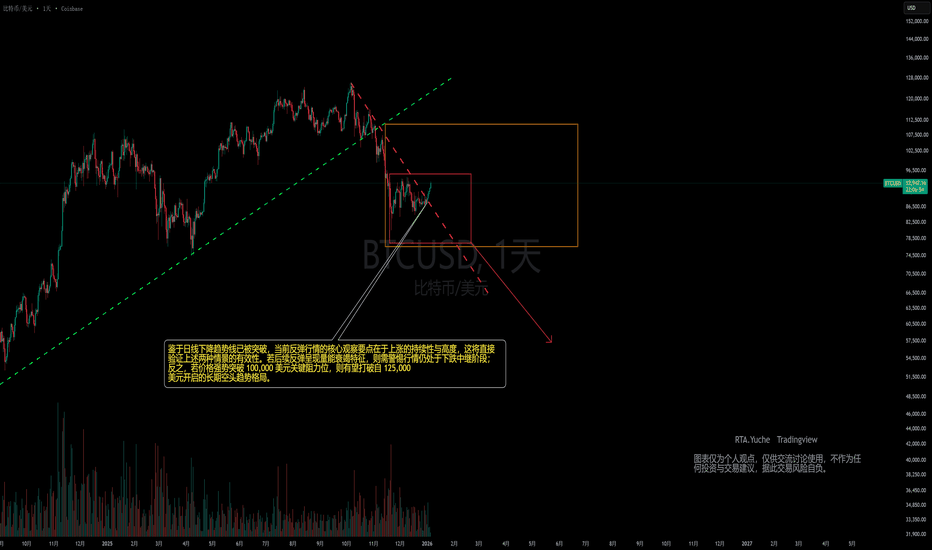

【RTA加密货币行情分析-BTC】告别假期低波动:BTC 突破关键趋势线,两大情景推演进入验证期随着新年度开启,BTC 市场正逐步摆脱双旦假期的低波动区间,当前价格已稳步回升至 90,000 美元关口上方,且自 125,000 美元高点下行的日线级别下降趋势线已被有效突破。

回顾去年年末对本季度走势的预判,核心存在两种情景推演:

1. 底部确认型震荡:以 80,000 美元为阶段底部,震荡上沿区间界定为 110,000-120,000 美元,行情将以“时间换空间”的方式完成趋势修复;该情景的核心验证信号为价格有效站稳 110,000 美元整数关口。

2. 下跌中继型震荡:当前震荡行情属于下跌中继形态,后续价格存在下破 80,000 美元支撑、进一步下探 60,000 美元下方的可能;该情景的关键约束条件为反弹高度受制于 95,000-100,000 美元区间,且需在 2026 年 Q1 中期前击穿前期左侧低点。

鉴于日线下降趋势线已被突破,当前反弹行情的核心观察要点在于上涨的持续性与高度,这将直接验证上述两种情景的有效性。若后续反弹呈现量能衰竭特征,则需警惕行情仍处于下跌中继阶段;反之,若价格强势突破 100,000 美元关键阻力位,则有望打破自 125,000 美元开启的长期空头趋势格局。

继续看涨在过去的2025年,我们其实走的就是一个通道的震荡 并没有大级别的明确方向。所以操作核心是只做两边 不做中间。这个应该都能理解。

为何现在看涨?可以看一下前两篇观点是具体如何判断的。

其实总结一下就是:趋势线(紫线)两点一线,第三或四次触碰往往会出现假动作。这一点经常会被新韭菜忽视:新韭菜学的那一套是认为价格碰到趋势线就该受压下跌,而实际上趋势线经常成为短线逆势上涨的燃料。

观点1: 继续看震荡

单纯看通道的话 就是看中规中轨和上边沿。中轨位置是10.8w左右,上轨是13.1w左右。

观点2: 突破这个震荡区间

回顾2025年的高点和低点,我们做了一个斐波那契的趋势扩展。然后不做行情的预测,也就是不猜后续是多还是空的情况下的两个观点。

2.1 看震荡结果是空:

要是后续要下跌,我们也是需要一个日线级别的一个更低的高点。并跌破7w左右,才能明确整个市场是看空的。

当然了,这样走就太标准了,大家都会上车,但是出现了一个更高的高点后,大家会继续看多,而忽略下跌的可能。这个更高的高点会是1.13的位置。

还有如开头说的,从大级别来看我们这个通道只看来回次数的话,我们是完成了2次。那第三次会不会是带假动作呢?猎杀上面的空头呢?其实因为12w那块的两次假突破大部分人都开了空了。

2.2 看震荡结果是多:

看多的判断就很简单。那就是顺势突破0.618的价格,不会卡壳太久。并最终突破1.13的价格。并在通道外震荡。

黄金分析 2026年1月5日1. 基本面分析:

a) 经济因素:

• 美元(USD):

美元目前处于横盘整理、积累阶段,尚未形成新的明确上涨趋势。这使黄金未承受明显的下行压力,当前回调主要属于技术性调整。

• 美国股市:

年初美股走势谨慎,资金流入尚未明显放大 → 吸引力不足以大规模从黄金中抽离资金。

• 美联储(FED):

市场预期仍偏向今年进入货币宽松周期,这一因素支撑黄金的中长期走势。

• 特朗普(TRUMP):

唐纳德·特朗普采取的强硬立场,尤其是在委内瑞拉问题上的举措,增加了潜在的地缘政治风险,强化了黄金的避险属性。

• 黄金 ETF:

SPDR Gold Trust 在最近两个交易日出现净卖出 → 短期获利了结压力以及年初资产配置调整。

但卖出规模尚不足以破坏中期上涨趋势。

b) 政治因素:

美国对委内瑞拉的军事行动结束得较快;黄金在 2026/01/05 早盘存在跳空高开的可能。交易时应根据实际市场情况保持稳健,而不宜仅围绕该事件重仓操作。

c) 市场情绪:

• 市场处于谨慎的 risk-on 状态。

• 各国央行持续以长期战略性目的大规模增持黄金。

• 亚洲地区临近年末及春节的实物黄金需求上升,为金价提供稳固支撑。

2. 技术面分析:

价格结构:

• 在创下历史新高(ATH)后,黄金出现较大幅度回调,形成短期下降趋势。

• 当前价格正在回测下方支撑区域,并出现技术性反弹迹象。

技术指标:

• 在 M30 周期中,MA20 下穿 MA50,表明上涨反转尚未获得强力确认;但在更小周期中,K 线已收于 MA20 上方,且 MA20 明显向上倾斜,支持价格上行。

• RSI 在 M30 周期进入超卖区,并出现轻微的隐藏背离,利多黄金反弹。

• 买入成交量开始出现并逐步增加。

⇒ 技术结论: 看涨

阻力位: 4.353 – 4.380 – 4.403 – 4.430

支撑位: 4.309 – 4.288 – 4.263

3. 前一交易日行情(02/01/26):

• 价格从 4.309 强势拉升至 4.403,随后在同一交易日内大幅回落至起始位置 4.309。

• RSI 触及低位 → 出现技术性反弹。

• 尚未出现明确的上涨结构突破信号,整体偏向震荡整理——短期下跌趋势中的修正反弹。

4. 今日交易策略(05/01/26):

🪙 SELL XAUUSD | 4388 – 4386

• 止损: 4392

• 第一目标: 4380

• 第二目标: 4374

🪙 BUY XAUUSD | 4268 – 4270

• 止损: 4264

• 第一目标: 4276

• 第二目标: 4282

基本面全是利多基本面

1 月 4 日 美方称在一次夜间行动中对加拉加斯部分区域造成停电,并打击军事设施;美军特种部队抓捕马杜罗及其妻子,随后将其送往纽约,拟以毒品走私等指控在美受审

1 月 4 日(当地时间),朝鲜向朝鲜半岛与日本之间的海域发射了至少两枚疑似弹道导弹,是其约两个月来首次弹道导弹活动。日本与韩国都公开谴责该行为违反联合国安理会决议

这周属于数据周

1/5周一 23:00 美国12月ISM制造业PMI

联合国安理会就美国对委内瑞拉军事行动举行紧急会议

1/7周三 21:15 美国12月ADP就业人数(万人)

1/8周四 20:30 美国12月挑战者企业裁员人数(万人)

21:30 美国至1月3日当周初请失业金人数(万人)

1/9周五 21:30 美国12月失业率

美国12月季调后非农就业人口(万人)

目前的战争局势对黄金是利多的,但是我怀疑有情绪冲高存在 因为目前美元和美债实际利率短期是得往上的,那这对于黄金是承压的,有可能存在冲高回落情况,结合黄金盘面缺口还得调回来点。假如明天战争层面开始变弱就符合了,明天要关注战争有没有继续加强 关注委内瑞拉有没有明确的反击

美股和BTC的VIX小幅抬头,BTC的100k也还没有去摸,负相关影响让我对黄金会更加谨慎

假如开盘跳高 先看4350再看4370

⚠️仅个人看法

青岚加密课堂:2026年1月4日晚间BTC行情分析欢迎来到青岚加密课堂,咱们今天对BTC 四个周期包括消息面进行分析:

技术面分析:不同周期,不同洞察

短期表现(15分钟K线): 从最近的K线看,价格在91000-91400的区间里小幅震荡,虽然之前有过一波下跌,但MACD已经给出了一个短线的金叉信号,RSI也从低位回升,说明呀,短期内有止跌企稳的迹象,出现了一点反弹的势头。不过,MA均线排列有些交织,还没形成非常明确的单边趋势,更像是筑底反弹的过程。

中短期走势(1小时K线): 1小时图上,从1月2号开始整体是个上升趋势,非常不错!但是呢,最近几个小时MACD却形成了死叉,RSI也从高位下来了,这意味着短期上涨的动能有所减弱,可能会面临一个小幅的回调或者进入震荡整理。但是别担心,价格依然稳稳地站在MA20等较长期的均线之上,所以这更像是健康的回调,而不是趋势反转哦。

中期展望(4小时K线): 哇,到了4小时图,画面就完全不一样了!这里展示的是一个非常强劲的上涨趋势!MA均线系统呈现出完美的多头排列(MA5在MA10上方,MA10在MA20上方),MACD的DIF和DEA线都在零轴上方且持续向上,能量柱更是又粗又长,显示着买方力量十足。RSI虽然接近超买区,但也证明了市场的火热程度。中期来看,走势非常乐观。

长期趋势(1日K线): 咱们的日线图,这可是个重量级信号!在经历了前期的回调和震荡(也就是所谓的“冷熊”)之后,日线MACD终于形成了明确的黄金交叉,DIF线上穿DEA线,能量柱也从负值转为正值并持续放大。MA均线也已经完成了多头排列。这清楚地告诉咱们,比特币的长期趋势正在发生关键性的反转,一个从底部蓄力、向牛市迈进的阶段可能已经开启啦!(请注意,咱们的日线数据是截至1月4日08:00 UTC+8,比短周期数据稍早一些。)

消息面结合:利好扎堆,信心大增!

从咱们收集的50条消息面来看,市场情绪简直是“杠杠的”:

核心利好:最重磅的莫过于美国比特币现货ETF在本周吸金4.59亿美元!这可是实实在在的机构资金流入,对市场信心是巨大的提振。同时,新生巨鲸以创纪录的速度囤积比特币,持仓已超1200亿美元,这说明大资金对BTC的未来充满了信心。还有不少巨鲸将以太坊(ETH)兑换成WBTC,这也间接说明资金正在向比特币这个“数字黄金”集中。连ARK Invest的Cathie Wood都表示比特币的四年周期模式已经终结,这意味着市场可能走向更成熟、更可持续的增长模式。

中性信息:虽然其他一些消息,比如Aave、WLFI等项目代币回购的讨论,或者Solana生态的亮眼表现,都在加密货币市场内部活跃,但对BTC本身的直接影响较小。关于Strategy集团可能因2025年Q4比特币下跌而蒙受损失的消息,那已经是过去时了,而且他们也在积极建立现金储备,说明有应对措施。

风险提示:关于SOL杠杆仓位清算风险和加密用户暴力攻击事件,提醒咱们市场波动性和潜在的安全风险依然存在,需要注意。

交易建议:明确预判与做单思路

综合咱们所有的分析,我的判断是:

短、中、长期趋势方向:

短期(15分钟、1小时): 短期偏向于震荡整理或小幅回调,但整体处于上涨趋势中的调整。

中期(4小时): 呈现出强劲的上涨趋势。

长期(1日): 已经出现明确的趋势反转信号,转向长期上涨趋势。

关键支撑位和阻力位:

当前价格: 大约在91400 USDT附近。

直接阻力位: 咱们首先要关注91600 - 91800这个区间,这是短周期图上的近期高点。如果能有效突破并站稳,上方空间就打开了。

直接支撑位: 短期可以留意91000 - 91100这个区域,如果回落到这里,很可能会遇到买盘支撑。

中期重要支撑位: 更强的中期支撑在90400 - 90700,这是4小时图上多次突破的关键位置,现在变成了非常重要的支撑位。

长期核心支撑位: 日线图上,87000 - 88000是咱们判断长期趋势的关键防线,只要不跌破这个区域,长期看涨的格局就不会改变。

可能出现的反转形态:

目前短期内的MACD死叉和RSI回调,更像是上涨过程中的健康调整,而非趋势反转形态。鉴于日线和4小时图的强势表现,这种调整很可能是市场在消化前期涨幅,为后续的上涨蓄力,咱们不必过于担忧。

做单思路呢,咱们可以这样来:

结合强劲的长期和中期上涨趋势,以及消息面带来的重大利好,咱们的操作策略应该以逢低做多为主!

入场时机: 如果短期价格能够回撤到咱们的91000 - 91100,或者更好的位置是90400 - 90700这个中期支撑区间,并且出现了明显的止跌信号(比如K线收阳、带长下影线,或者出现看涨吞没形态),那就会是咱们非常好的入场做多机会。

止损设置: 考虑到风险管理,止损可以设置在关键支撑位下方一点,比如90000甚至89500下方,这样能保护咱们的本金。

突破追涨: 如果价格能够有效突破并站稳91800这个阻力位,并且伴随着放量,那么咱们也可以考虑轻仓追涨,目标看向更高的位置。

记住,市场情绪偏向乐观,资金正在积极入场,咱们要顺势而为,抓住机会!

交易金句:

"真正的交易者,在市场喧嚣中保持清醒,在趋势启动时坚定同行。"

-------------------------

受限于图表篇幅和平台合规准则,行情分析有时效性,最新的分析已更新在我的青岚加密课堂:qinglan.org 欢迎点击我的头像关注我,通过主页展示的渠道进行更多技术探讨。

手把手教你抓妖股12月那些翻倍的股票,你发现这三个共同点了吗?手把手教你抓龙头!

【Part1:三步锁定启动点】

"第一步看突破!就像你买西瓜——要挑硬的捏!"

"重点看两条线:20天和60天的均线,什么时候它们交叉往上翘?"

"这时候再看成交量!突然比平时多一倍,就像烧水壶开始冒热气!"

(切换板块对比图)

"第二步选龙头!不是所有股票都能当老大!"

"三个标准记清楚:①板块里涨停最多的 ②机构调研最勤快的 ③最近总上热搜的"

"就像选班长,得是成绩好又活跃的那个!"

【Part2:铖昌科技深度拆解】

"这个股票为什么能连板?三个硬核原因!"

"第一技术垄断!全球能做这个芯片的没几家

"第二业绩爆炸!去年利润翻了3倍

"第三主力动作!连续10天换手率超过15%

【Part3:妖股启动密码】

"记住这两个时间点!每年12月中旬到1月,妖股出没概率翻倍!"

"形态要像茶壶!底部慢慢吸筹,突然放量拉升(手势模拟倒水)"

"早盘集合竞价要像抢红包!高开2-3%还带5万手封单(红包弹出音效)"