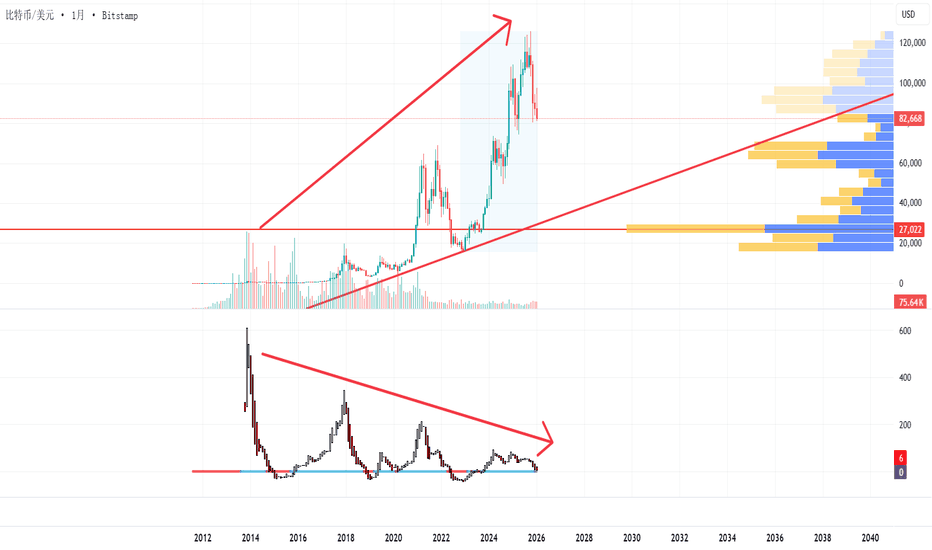

流动性分层理论:2个月前的预演路线完美重合,BTC这里可以抄底了吗?BTC目前下跌已经进入了一个流动性密集区(74k-78k的区间)

为什么这里是流动性密集区?

2025年3月-5月区间的合理低点(被反复测试)

2024年构成区间的最高点

从大周期的起涨点到目前为止的筹码真空带

在整个筹码密集区的不同价格都有抄底或至少是博反弹的人群,并且理由充分。

大量抄底(或博反弹)=买盘,也就是预期市场应该有流动性放大的区域。

在这种区域作为长期资金一定会加以多次试探。

因此在这里形成反弹甚至构成一个横盘区间是非常正常的。

那么为什么不认为这里是这轮下跌的底?

下跌的成交量不够,这里的下跌虽然也有小幅度放量,但远远构不成长期资金会认为“安全”的市场承接量,因此这里还将被继续测试才能知道真实的承接量情况。所以我只认为这里是个博反弹的好位置。

最后我要吹一波自己,自创流动性分层理论后,1月4日第一次公开分析就完美预演了这1个月的走势(其实图是12月20日前画好的),在这1个月中也尝试在更小的时间框架和更细分的交易结构下分析,时常差强人意,好在我始终维持理论的核心:流动性是长期资金的命脉!因此大趋势始终看空未酿成大错。

但随着我上一次意识到这个理论只能分析长期资金的真正长期框架,对小级别周期的行情推断力和突发情况应对能力不足,重新完善补充理论细节后,上一次对于小级别的分析也初显成效,后面随着动态发展会动态的尽量弥补弱点和不足。

交易员们都在说什么

2026年1月20号 BTC走势分析当1/18号跌破前高的时候 市场就发生了转变 A点几乎不可能是新的一段趋势的起点 (除非 我说除非从现在开始立刻马上开始长 并且要超过前高98000 形成一个大级别的引导楔形 如果真的这么走了 我们到时候再说)

所以现在的预期是从A点开始的上涨是个调整 那么就会有以下几个可能性

1. 从前高98000的下跌是新的一段的下跌 因为从126000已经走了WXY的双锯齿 现在走的XX浪 后面还要走WXYXZ的三锯齿 这样的话要跌倒65000以下了 所以暂且认为这个方案概率很低

2. 那如果还在调整之中的话 从A点开始可以走双锯齿 那么回调就不能超过0.7 (85756)如果这点跌破 请看3 否则 从现在开始要走第二个单据齿 我个人认为这是概率最大的方案

3. 如果跌破85756 虽然从A点开始的是调整浪 但是不一定B点就是新的起跌点 可能后面还会反反复复 做多做空都不舒服

目前观察上升通道 如果跌破通道 并且跌破85756 我会多单走掉 观望

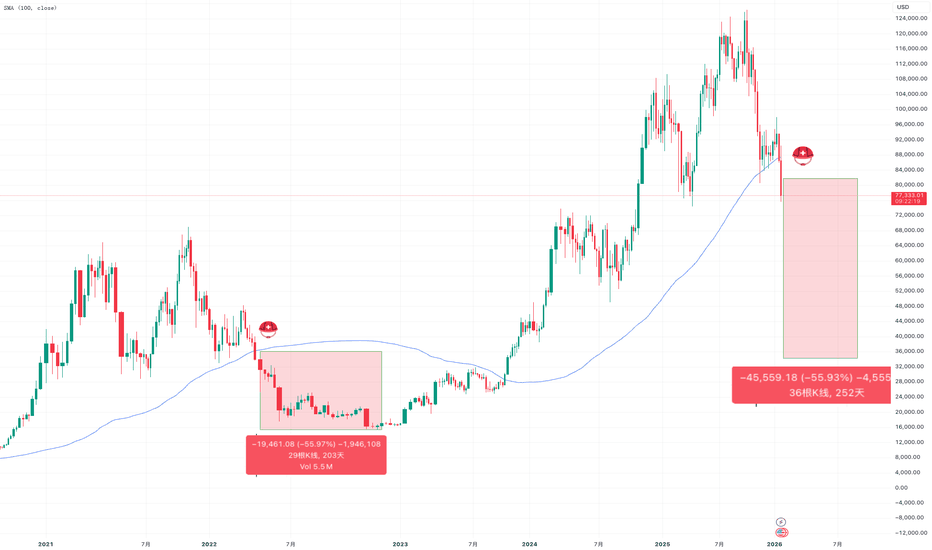

流动性分层理论:按一个月前的分析继续下跌基于流动性分层理论,在上一次的分析中已经完全表明本轮行情的下跌起因是流动性枯竭,长期资金还在持续释放自己的风险,并且暂未明确测试出自己的筹码在市场上能卖到什么底价,因此下跌趋势不构成反转条件。

对于一个月前(圣诞前)是我第一次公开使用独创的流动性分层理论进行中长线分析,并且目前的下跌完美符合当时的预测。

但在最后一次上冲98k时我出现了失误,在96k平仓了10%的空头仓位并转头做多,而后在少量亏损后进行止损。

经过反思,我现在认为流动性分层理论本质上是一个基于长期资金进行分析的理论,因此对于大趋势和大结构的判断相对准确,但对于短线操作的判断是不适用目前如此大格局的分析理论的。

因此针对流动性分层理论我还将继续完善优化,短线操作目前的思路是暂时结合更多其他派系的技术分析理论,因为所有的技术分析都会有交叉点,而交叉点或是多空的分歧价格就是流动性增加的关键位置,这些关键位置对流动性分层理论的判断同样有至关重要的作用。

【RTA加密货币行情分析-BTC】BTC 突破 95000 后冲高回落 关税争端引爆风险资产闪崩上周,BTC价格成功突破左侧关键压力位95000,上周行情的关键窗口期特征同步兑现。此前观点已明确指出,价格回踩震荡区间中轴后,若能重拾涨势并有效突破95000前高位置,即可摆脱下跌中继的阴霾。

然而,多头涨势未能延续。上周末,欧美关税争端再度升级,特朗普针对丹麦自治领地格陵兰岛相关问题发出关税威胁,欧盟多国则于今日早盘酝酿对价值930亿欧元的输欧美国商品加征关税,直接引发风险资产在周一早间出现“闪崩”行情。

数据显示,比特币在1小时内最大跌幅达3.79%。与此同时,贵金属板块大幅走强,现货金银开盘跳空高开,双双刷新历史新高;股指期货同步下挫,纳指期货跌幅达1%。

当前市场对于后市走向的核心分歧,聚焦于行情性质是底部确认信号,还是下跌中继形态,这一判断的本质仍需依托趋势线突破后的上涨高度与持续性来验证,二者亦是界定行情性质的核心依据。

但今早的快速下跌已破坏本轮上涨的延续性。从多头理想走势来看,价格需在95000关口附近企稳,并于本周一延续上攻态势,向100000整数关口发起冲击,而当前走势已令多头再度陷入被动局面。

需要警惕的是,本轮上涨大概率归属于反弹行情范畴。基于此,交易策略需遵循价格上行过程中逐级减仓的原则,以此规避趋势反转不及预期所带来的潜在风险。

比特币,是否到了该贪婪的时刻最近加密市场很受伤,完全被黄金为首的大宗商品市场抢了风头。比特币也不再是数字黄金了,波动率也不及白银了。各种投机的交易都不带我们玩儿了,但市场下跌的时候,我们可是最惨烈的。

比特币还是华尔街的宠儿吗?木头姐的100万还有可能吗?

现在市场看起来风声鹤唳,恐慌指数一直维持在极度恐慌区间,感觉熊市的阴影已经笼罩了市场。不过我觉得大家也不用太悲观,上个月我撰写文章,认为本轮调整也许和历史上的熊市会有差别。

首先,历史上三次大熊市,都没有华尔街参与,所以当熊市来临,市场的承接力有限。其次,任何市场都是从幼稚期走向成熟期的,加密市场也不可能一直处于幼稚期,所以市场的波动率也应该逐步降低。所以这一次调整,空间可能不会像之前那样夸张。但时间就不好说了。前三次熊市都是1年以上,而目前连半年都不够,所以我们并不能确定调整结束。

但调整也不是一口气走完的,如果我们按ABC的模式完成,那么现在可能就是A浪的末期了。

逻辑如下:

1、我很早就判断这一波的调整目标是ma144,现在看,ma144在7.1万美元,已经非常接近了。所以接下来应该进入B浪反弹周期。如果按照前三次熊市第一波下跌时间看,16周的下跌时间是比较合理的,后面还有40周的话,需要看B浪反弹的力度和时间来判断C浪了。

2、比特币日线走势,按照系统的ABC判断,A跌了35%,46个交易日,C跌了23%,58个交易日,应该说时间对称性不错,就是幅度还差一些。但已经创了新低,理论上C确认,那就是我们之前说的,因为B的时间短,可能C浪会用更长时间来完成调整。

另外如果我们用abc来看这个大C浪,1.618是7.44万美元,低点距离也就是1-2%,目前看已经是合理误差了。

所以现在开始考虑的应该是找买点,而不是继续看空了。

短线将迎接来自期权卖方的自救1.30日BTC期权市场将有$86亿美元的持仓交割,最大痛点在$90k。

最大痛点通常意味着期权的卖方市场是亏损最小的价格,而期权市场中的长期资金(包括部分巨鲸)的关键组成方通常又是卖方,因此卖方可以毫不客气的说就是期权市场定价中的主力。

同时在1.30日的期权中

如果在$87k交割,卖方将损失超5000枚BTC(实际损失价值$4.35亿美元);

如果在$88k交割,卖方将损失超3000枚BTC(实际损失价值$2.64亿美元)。

期权的交割与其他市场不同,这是真金白银的筹码损失,虽然通常在这个时间窗口卖方也有在其他地方进行对冲挽救损失的可能性,但行情走到现在这种概率并不大。

因此卖方面对这种情况最合理的做法就是花点小钱买点BTC拉盘,以当前市场来说投入的成本也不需很高,很可能只需要1000-2000枚BTC的集中净买盘就可以完成拯救损失。

算一笔账,如果集中购买2000枚BTC成本也就不到$2亿美元,但这$2亿美元的筹码可以再转手卖掉如操作得当资金不会产生损失或最多产生$1000万美元损失,但可通过这最大$1000美元的损失挽回$2-$4亿美元的筹码损失,这笔交易的性价比一目了然。

并且这里刚好也存在一个潜在的小区间底部位置,上一次在$87k-$88k的价格产生了一些成交量促成反弹,那么整个市场中的长期资金如果不是很急着出货砸盘的话,也会允许在这个位置再一次产生反弹或是测试在这个位置的价格承接情况。

目前市场中的主要参与者在这个微小的价格区间中都存在允许价格先反弹一波的理由,并且期权的资金有主动推动反弹上涨的动力,这里至少反弹到$90k到概率非常大。