图表形态

XAUUSD – 周末地缘政治冲击 → 缺口与延续市场背景(为什么会有缺口?)

在周末期间,地缘政治紧张局势急剧升级,导致本周初市场出现强烈的避险反应。

典型的市场反应:

资本从风险资产中撤出

在不确定性中美元走软

黄金周一以看涨缺口开盘并继续走高

这不是一个低流动性周末缺口,而是一个由避险驱动的缺口,历史上不需要立即填补。

HTF结构(H1–H4)

整体结构仍然明显看涨

多个看涨BOS仍然完好无损

最新的冲动在均衡之上创造了一个大的FVG

当前的回调是技术性再平衡,而不是趋势逆转

➡️ 市场行为:冲动 → 回调 → 延续

本周关键区域

上方FVG / 反应区:5,020 – 5,000

中部FVG(决策区):4,988 – 4,960

下方FVG / 强支撑:4,960 – 4,940

HTF订单块:约4,910 – 4,900

只要价格保持在4,960以上,看涨结构仍然有效。

每周情景(如果 – 那么)

情景1 – 浅回调与延续(主要偏向)

如果价格回调至4,988 – 4,960并显示看涨反应

FVG被尊重 → 趋势延续

下一个上行目标:5,040 – 5,080

情景2 – 更深的回调(仍然是修正)

如果价格失守4,960

预计会有更深的回调至4,940 – 4,910以进行再平衡

只有确认H1/H4收盘低于4,900才会削弱看涨结构

总结

周一的缺口反映了真实的防御性资本流动,而不是技术噪音。

由于地缘政治风险仍然高企,逢低买入仍然是主导策略。

不追高。

缺口后不恐慌。

交易回调。

在FVG反应。

让结构确认延续。

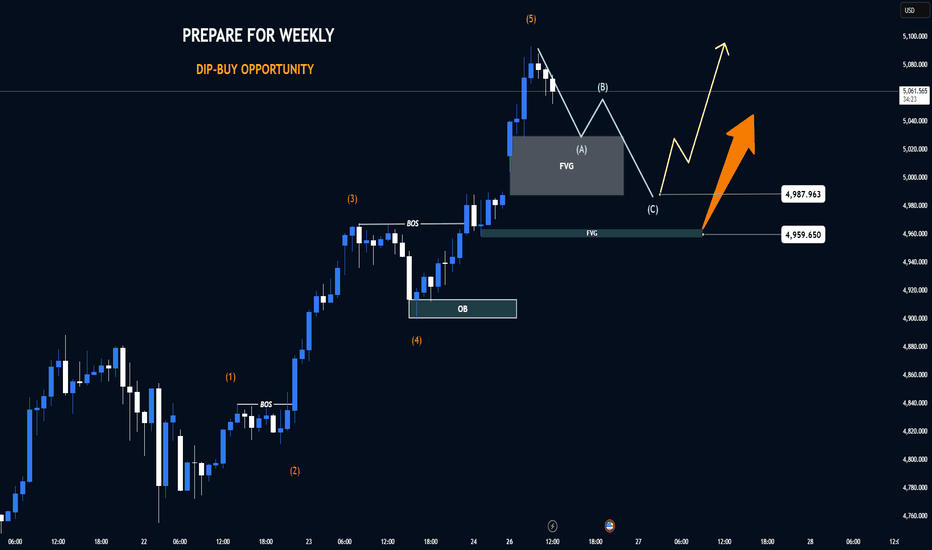

黄金美元 – ATH延续确认,回调买入5100以上黄金仍在强劲的历史最高纪录扩张阶段交易,并未出现急剧下跌走势。最新的冲击性反弹确认买家仍控制市场,而回调则被迅速有效地吸收。在宏观层面,美元疲软持续,避险资金流动仍然活跃,市场仍仅对美联储的温和宽松定价——这种组合继续支持黄金在高位水平上。

在这个阶段,历史最高纪录不再是阻力位——它们是接受区域。

结构与价格行动

看涨结构保持完整,形成了明确的更高高点—更高低点。

尽管有急剧的上涨延伸,但未形成看跌CHoCH。

当前在高位附近的横盘整理暗示继续,而非疲惫。

回调是修正性的,并与上升趋势线和需求区对齐。

关键见解:

历史最高纪录正被结构所防守→趋势持续仍是主要倾向。

交易计划 – MMF 风格

主要情景 – 买入回调

专注耐心,而非追逐价格。

买入区域 1:4,984 – 4,970

(之前的阻力转为需求 + 短期再平衡)

买入区域 2:4,928 – 4,910

(趋势线共振 + 更深的流动性吸收)

➡️ 仅在明确的看涨反应和结构确认后执行买入。

➡️ 避免在高位追逐恐惧错失(FOMO)。

上行目标(历史最高纪录延伸):

TP1:5,085

TP2:5,120+ (如果动能持续,则延伸)

替代情景

如果价格在5,085上方维持而没有显著回调,请等待突破及再测试后再寻求继续买入。

无效条件

如果确认H1收盘在4,910以下,将削弱当前的看涨结构,并需要重新评估。

总结

黄金仍在受控的历史最高纪录扩张阶段,受到结构和宏观流动的支持。关键不在于预测顶部,而是在趋势保持完好时购买回调至需求区。只要结构保持,更高的价格仍然是阻力最小的路径。

短线将迎接来自期权卖方的自救1.30日BTC期权市场将有$86亿美元的持仓交割,最大痛点在$90k。

最大痛点通常意味着期权的卖方市场是亏损最小的价格,而期权市场中的长期资金(包括部分巨鲸)的关键组成方通常又是卖方,因此卖方可以毫不客气的说就是期权市场定价中的主力。

同时在1.30日的期权中

如果在$87k交割,卖方将损失超5000枚BTC(实际损失价值$4.35亿美元);

如果在$88k交割,卖方将损失超3000枚BTC(实际损失价值$2.64亿美元)。

期权的交割与其他市场不同,这是真金白银的筹码损失,虽然通常在这个时间窗口卖方也有在其他地方进行对冲挽救损失的可能性,但行情走到现在这种概率并不大。

因此卖方面对这种情况最合理的做法就是花点小钱买点BTC拉盘,以当前市场来说投入的成本也不需很高,很可能只需要1000-2000枚BTC的集中净买盘就可以完成拯救损失。

算一笔账,如果集中购买2000枚BTC成本也就不到$2亿美元,但这$2亿美元的筹码可以再转手卖掉如操作得当资金不会产生损失或最多产生$1000万美元损失,但可通过这最大$1000美元的损失挽回$2-$4亿美元的筹码损失,这笔交易的性价比一目了然。

并且这里刚好也存在一个潜在的小区间底部位置,上一次在$87k-$88k的价格产生了一些成交量促成反弹,那么整个市场中的长期资金如果不是很急着出货砸盘的话,也会允许在这个位置再一次产生反弹或是测试在这个位置的价格承接情况。

目前市场中的主要参与者在这个微小的价格区间中都存在允许价格先反弹一波的理由,并且期权的资金有主动推动反弹上涨的动力,这里至少反弹到$90k到概率非常大。

下周:黄金会听美联储,还是听白宫?下周:黄金会听美联储,还是听白宫?

🔎 市场背景

在货币政策与地缘政治同时作用下,下周可能出现更高波动。

特朗普释放强硬信号:若加拿大进一步接近与中国的贸易协议,美国可能对加拿大商品征收100%关税,贸易战风险上升。

与此同时,大量军事装备被调往伊朗周边,市场担忧冲突升级。

👉 避险资金或将回流,黄金可能以跳空高开并出现早盘买盘。

🧠 快速观点

主趋势:多头

高位区间:**短线急跌(洗盘)**并不意外

不猜顶/不猜底,关注关键区域的价格反应

📌 关键价位

🟢 支撑: 4920–4900|4890–4882|4850–4830|4660–4640

🔴 观察阻力: 5006–5030–5090|5110–5115|当前历史高点(ATH)

🎭 周内情景(参考)

周初:跳空/早盘拉升

FOMC 前:震荡、扫流动性

随后:深度回撤或构筑底部继续上行

👉 这是顶部派发,还是下一轮上行前的短暂停顿?

满仓静待黄金价?老实说对黄金真的不熟悉。第一次买入ETF是去年8月。听说黄金要起飞,半信半疑买入非常地少。仔细听了达里奥的一席话后,在10月从4400回调到3900左右才真正配置15%仓位。

如今短短三个月已经有28%回报,实在比美股强得多。以几千年历史的古老交易品种,我觉得这种增长率可真不容易。

老规矩,一切先用标准差看一遍。

首先我觉得后布雷顿森林时代的黄金历史对于现在才具有意义。先看200周的标准差,目前是102%,就是说目前黄金价格比过去200周的平均价高出整整一倍。

看似疯狂,但看图这轮牛市应该始于2023年第三季。所以到现在为止黄金牛市走了两年加三个月。

而布雷顿森林体系瓦解前后,由1970年到1974年,黄金价格约涨了4倍。而200周标准差达到170%。这段期间正赶上石油危机。

然后1976到1980年1月,第一次石油危机余波未停由来个2.0版。1980年金价相比1974年最高价位约涨了3.5倍。200周标准差达到292%,就是过去200周平均价的近3倍。

踏入80年代,金价开始稳定。ChatGPT说是某位美联储强人把联邦利率拉到20%稳定了美元和通胀,所以压制了金价。

随后1980年到2000年金价一直平稳。真要计较起来,1980年的金价最高位850块,到了2000年只有250块,这是妥妥20年的长熊市。

我估计是80年代美国在美苏争霸已占上风。90年代更是后苏联时代美国独霸的黄金盛世。美元就是香。也是川武大帝最怀念的黄金时代。

再之后到2002年,就是科技泡沫爆破后的低谷。但同时也是美联储的低利率年代。对上一次比2002年低息的是50年代。估计就是这几十年来最低利率刺激了黄金的牛市。

紧贴历史进程,我们进入了次贷危机时代。其实次贷危机的起始点应该由2004年,美联储开始加息算起。然后一路贯穿到2011年的欧债危机。

这黄金的200周标准差,在2006年,2008年,2011年都突然飙升到71%到75%之间。这些年份标志事件就不详说。ChatGPT可以解答。

2011年之后,危机过后,金价又开始进入熊市。然后直到2019年到2020年,没错就是疫情,黄金又动起来。直到2020年8月,进过全球疯狂地按下暂停键后,黄金开始回落。

金价开始在2022年开始一路走高。这当中真要多谢拜登,先推高通胀,堆高国债,然后禁止俄罗斯用SWIFT。再来个川武帝的励精图治。二位老头乐呼呼,美国人民苦哈哈。

长编大论说历史,就是要指出,从1980年前,为第一阶段。布雷顿的瓦解和石油危机令金价大幅波动,黄金价格的标准差也随之波动。

从1980年到2000年,为第二阶段。美国平稳的政治和经济换进压制了金价。

然后2000年到2020年为第三个阶段,黄金200周标准差的波动显著比第二阶段要高。但相对比第一阶段就显得温和得多。

从归纳这三阶段,以及对应的200周标准差来看,经济危机其实并不会令到金价异常波动,政治因素才是主因。

现在可以说是处于第四阶段,至于目前有什么政治因素,我相信同志们在各大视频平台都看不少了,就不细说。

目前看到200周标准差跳到102%,比起过去次贷和疫情时期都要高。但是要拿第一阶段对比,目前的标准差可能只是在半山腰上。

目前机构普通目标价在5500左右,但要是对比第一阶段的两次政治事件相比的4倍和3.5倍增幅,5500块确实是低估了。由2011年或2020高点算起,3倍增幅是8500块,就算两倍也是6000块。要是理想的4倍增幅,这可肥了。

当下美国最大的政治危机是前有拜登搞垮了美元,后有川武帝的奇葩治国方针。信心危机是最难搞的。川武帝还有三年在位,但只限于宪法框架内。可川武帝说只有朕的道德框架才能制约朕。估计有弹劾案可以令金价回调一阵,但大趋势可能继续往上,美国的无力感非常明显。

我还是感受到台海前所未有的危机感。川武帝真是上天赐予东大的对家猪队友。一不喜欢卷入战争,二喜欢欺负盟友。东大要是确定来硬的,川帝大概率不会有军事动作,被欺负盟友也大概率不会跟随经贸制裁中国。

加拿大的总理不就刚说了价值为基础的现实主义什么的。终于还是搞懂屎味的巧克力终究是巧克力。所以盟友们的制裁可能性降低很多。而且有稀土在手,美国尝过苦头,日本现在进行式。西方联合经贸制裁等同是一起兴高采烈走过奈何桥。但条件是动作必须是电光火石。所以中国一定不会先清空美国国债再有动作。等到事态一下子成既定事实,制裁就变得没意义,自然就不会实施。

过这村,没这店。不支持战争,只以事论事。

如果东大真有硬动作的一天,我觉得美股会一度闪崩。因为会担心西方联合制裁,上面谈过了很大可能性没有制裁。所以也是发财好机会。

我说过美股终迎来失落三十年的一天。虽然川帝把读条拉了七八成,但时辰应该还没到。现在说卖出美国,但得想想那几万亿变现后该到什么地方停靠。都放床底下吗?问题就在于没替代品。新兴国家不稳定,欧州没东西能拿出手,中国很多领域不开放。最后黄金起来了,但机构,退休基金等等是不可能都买黄金。最后政治家在闹情绪,但资本家仍然保持理性。该买的时候就得买。

看了黄金200周的标准差,再看50周的标准差。其实50周标准差并没有剧烈拉升,比2006年还低,而且呈现的是稳步走高状态,而不是迅速拉升。可能要看到它突然拉升的状态再看到头了没。

现在老大年老体弱拿不稳龙头棍,还要逼迫小弟向自己发红包。我觉得是黄金目前香饽饽的主因。要是这样认为的话,黄金的顶部在那可真不好说。就是顶了,也可能不会马上进入熊市。可能到下一个捡起龙头棍之后才能看到方向。

以上只是看图猜测,鄙人对黄金交易真的不认识。已有15%仓位,也不打算再买多些。希望没看错。

btc看涨这个观点,之前有发过:在没有出现明确跌破A之前。我们的结构就是持续上涨的,并没有走坏。

如果A点跌破,那ema100是肯定破位的了。这时候你说多头放弃,我双手认可。

这样的话,ema100这个价位附近会自然会形成两个派系:坚定做多/空。我就站在这两个角度了来客观的分析一下现在的市场了:

关键均线价位:周线ema100+月线ema21.

1. 站在多头的角度:

只要有一天是没有放量跌破关键均线价位。每一/两天就抄一部分底。

2. 站在空方的角度:

不赌跌破关键均线价位。止盈推止损。

结合一下最近乱七八糟的消息面:

从去年接近年底开始,什么议息会议,日本加息。到最近的又又又玩关税战,没两天又又又撤回。各种消息面天飞。

关键点是什么:ema100没跌破。建议操作以现货为主,等待方向的抉择,然后去做币本位。

金汇得手:下周行情预测20260124 美元指数本周大跌收阴,下周还有低点,关注96.6附近支撑,强支撑前低95.8附近。日线周五大阴,周一关注97.7-96.6区间。

黄金本周大涨360多美金,周线大阳,周一还有高点,所以回落先多。但是5000整数关口,还是建议谨慎追多。上方阻力5050附近,不破可以小止损空。一旦站稳,至少有50美金的上涨空间,也就是继续看5100-5200甚至5300。下方支撑4900附近,触及可以多。强支撑4808附近,也是做多位置。日线周五日内震荡上涨,后半夜上破再出新高至4990附近,日线收长下影阳线。日线支撑4936附近,触及做多。小时线支撑在凌晨回落的低点4958附近,也是日内多空分水,触及先多。不过如果行情走强,会在4970甚至80上方运行,目标先看5000破位再看20-50美金。行情只有有效下破4900,才能有像样的回调,否则还会强势拉升。

操作建议:周一接近4958多,走强的话4970或80先多,目标看破5000,接近5050空。周五早盘给出4945-4940多,欧盘4930空,美盘4930多,4956空。

原油最近震荡洗盘比较严重,本周收阳,下周低多操作。周线支撑60.3附近,触及做多,震荡的话接近59.6多,目标62.2,破位再看1美金,不破小止损博空。日线周五收阳,回落60.7建议先多,目标61.3破位看62.1。分析仅供参考,实盘为准。