交易员们都在说什么

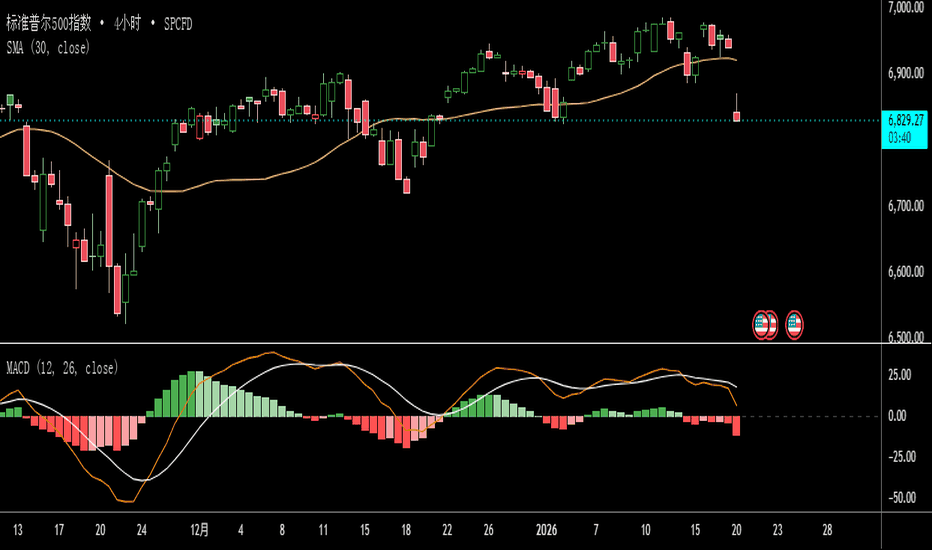

S&P 500趋势与基本交易策略周线复合:混合的周线动量持续反映了过去数周的震荡区间⾛势。

日线复合:空头,且未处于超卖区,这意味着短期趋势应为横向偏弱⾄下⾏,持续约2–3 天,随后才完成⼀个日线低点。(熊)

关键因素:标普现货(SPX)与标普期货(ES)在上周到达了⼀个⼏乎理想的位置,用于完成第五浪的终结型结构。但必须出现⼀个日线收盘价跌破 12 月31 日的摆动低点收盘价,才能对此形成确认。

交易策略建议:目前没有具体的交易策略,尽管当前形态位置强烈暗示⾄少⼀个周线⾼点已经形成,⾄少需要日线收盘价跌破 1 月 8 日的收盘价,才能发出该信号。⽽日线收盘价跌破 12 月 31 日收盘价,则可确认这⼀判断。

⚠ 短期交易者应以TradingBox信号系统为准!

请不要继续坚持美股泡沫爆破的想法给同志们送上迟来的新年快乐!

去年年末标普最高点位是6986,还是没能突破7000点。估计近期还要会上破7000大关,毕竟上升三角实在是经典得非常老套。继续上破估计是大概率事件。

估计上破后的跟进速度不会太慢。川武大帝的美丽法案的减税福利在第一季就要到账了。

而且这年头,全民都得炒股。不然就是给通胀当义工。现在的z世代没几个会像父辈殷勤在企业打工至退休。炒股才是他们的出路。

现在自媒体的泛滥成灾,不可能学不会炒股。只要足够时间,核弹怎样做也能在youtube学到。更何况现在有AI。所以全民炒股的时代要来了。流入股市的钱可能是我们难以想象。

回想两三个月前,市场都在担心泡沫,估值,市盈率什么的。现在好像都什么没感觉了。担心这个那个其实只是因为担心指数位置太高而已。

指数过高自然要有卖盘。但是在股市里没有绝对,一切全是相对。所以我还是认为看图形最能看清楚真实的相对高低。

扒了一下过去几十年标普200周和50周的标准差。基本上能找到美股触顶的一个规律。虽然不能精准看出那一天触顶,但是能预警将要触顶。或者在触顶后,在小跌到自由落体之间的时期作出卖出预警。

从80年代开始看,第一点,标普触顶前,200周标准差在20%以上会与指数本身开始背离。就是说指数继续涨,或平走时,200周标准差基本是开始整体往下走。

第二点,当200周与50周标准差同步下跌,且50周标准差接近零线时,例如跌破3%左右。那时候基本上是顶部了。

第三点,当50周标准差触碰零线,橙色竖线表示出的时期,标普之后全是继续下跌,也基本上是继续大跌。

但其中一点要注意,1987年,2018年,以及2020年,200周和50周标准差是一并上涨,但啪一声就下跌。这是非结构性的黑鹅事件。2018年和2020年分别是关税1.0和疫情。而1987年,现在普遍认为是当时新的电子交易系统太快,太先进所致的闪崩。

这些都无解,不能从标准差判断。停,2025的关税2.0不该也是黑鹅吗?且看50周标准差,很早就已经和200周标准差,以及指数本身背离。然后2024年11月200周标准差开始与指数背离。

我的看法是标普本身一早就出现结构问题,而对等关税只是后来雨点太大,而让人忘记了先前的雷声。小弟不才在去年2月凭50周标准差看到不妙,并且侥幸逃了个顶。

然而到目前为止,这两组标准差没有给我任何的警号。相反,两三个月前我判断当时大几率是结构牛市起点。

所以,现在再一直认为这泡沫很大,而且就在眉睫,我觉得不太实际。人很容易被环境影响,但图形就是真实的量化结果。数据永远比人可靠,因为人很多时候会做违心的事。

回想我二十多年前一边脑子了讨厌周杰伦,但又不知道为何会花巨款买下他的范特西。当有人上午说科技泡沫,下午大手买入AMD。不用稀奇,这是潜藏在人内心的趋利性。

总结,我觉得美股没有到谈论顶部的时候,泡沫不泡沫就更不用谈。那2000年作参照,现在两组标准差和当时就很不一样。

但板块轮动的确存在,不过经验谈,科技股估计不久就赶上来。我觉得这是机构持仓组合的因素,难度他们会期待美国的工业股能帮助他们刷亮业绩吗?泡沫论渐渐冷却,再降降息,估计科技板块会追上来。

暂时是这些。没有犀牛,天鹅什么的,美股即便有些调整,整体上大概率没问题。问题在于往上空间有多少而已。

S&P 500趋势与基本交易策略周线复合:混合。

日线复合:混合,日线⾼点可能已经非常接近。

关键因素:日线多头趋势⽽⾔,⼀个非常重要的警告信号是:下周初若⽆法对本次“突破新⾼”形成跟随性上涨(follow through),将严重削弱立即延续多头趋势的可能性。这同时意味着:多头仓位的⽌损位需要上移⾄ 12 月31 日收盘价(6778.5,ESH26)。若日线收盘跌破该价位,将否定当前的多头形态,并明确警告:ES 目前并不具备立即向新⾼突破的条件。日线时间周期因素显示:最迟在周⼆之前,应⾄少形成⼀个日线级别⾼点。

交易策略建议:在日线收盘未跌破 6992.5 (ES M26,12 月 31 日收盘价)之前,可继续持有多头仓位。若日线收盘跌破该价位,将意味着:ES 在进⼊⼀轮更⼤级别修正之前,仍需要经历数周的横盘⾄下跌⾛势,以完成⼀次主要修正与周线低点的构筑。

⚠ 短期交易者应以TradingBox信号系统为准!

S&P 500趋势与基本交易策略周线复合:未超买,下⾏空间应限于11月低点上⽅。

日线复合:日线空头且未超卖。短期下⾏空间应在日线低点完成前受限。

关键因素:11月20日完成了自11月⾼点以来定义清晰的ABC修正。修正完成意味着最终应出现新极端(⾼点)。11月低点同时是上⼀个周线动量周期出现多头反转的位置,该低点对多头趋势延续⾄关重要。若未先以脉冲趋势创出新⾼⽽直接收盘跌破11月20日收盘低点,将警示更长时间的复杂性修正⾏情可能出现。

交易策略建议:只要无日线收盘低于6778.5(ES M26,12月17日收盘价),即可持有做多头⼨。尽管日线收盘跌破12月17日低点不会使多头趋势延续失效,但这构成强烈警示,应⽌损平掉任何多头头⼨,以防加速下跌⾄11月低点下⽅。

⚠ 短期交易者应以TradingBox信号系统为准!

S&P 500趋势与基本交易策略周线复合:Es已于上周形成多头反转,11 月20 日 很可能是⼀个W.C 浪周线低点,ES 最终应继续上⾏并创出新⾼。

日线复合:日线未进⼊超买(OB),这意味着短期多头趋势可能还能再延续约2–3 天,之后才会形成日线⾼点。

关键因素:周四出现的快速反弹反转日低点,恰好位于 50% 价格回撤 与 38% 时间回撤 附近,这使得 ES 具备完成⼀轮小级别修正的条件,并且最终应当被随后出现的再创新⾼所接续。

交易策略建议:ES 与 NQ 当前均处在适合做多交易的位置,⽌损位不应低于 12 月 17 日收盘价下⽅。

⚠ 短期交易者应以TradingBox信号系统为准!

S&P 500趨勢與基本交易策略週線複合:混合中性。

日線複合:空頭且未進入超賣(OS)這意味著短期走勢在未來至少 2–3 天內應以橫盤或下行為主,在日線低點完成之前,空頭壓力仍然存在。(熊)

關鍵因素:自上週高點開始的回落應被視為一次修正行情,隨後最終應繼續上行並創出新高。概率較高的最小上行目標為 7026;但如果如日線圖週四的走勢屬於第 1 浪,那麼上行空間應當遠高於 7026。

交易策略建議:下一個日線超波多頭反轉,將構成一個入場結構,行情將完成一次小級別修正,並延續週多頭趨勢,目標有可能顯著高於 10 月高點。修正低點應當在聖誕節前完成,理想情況下,在下週末之前形成。

⚠ 短期交易者應以TradingBox信號系統為準!

S&P 500趋势与基本交易策略周线复合:混合中性。

日线复合:空头且未进⼊超卖(OS)这意味着短期⾛势在未来⾄少 2–3 天内应以横盘或下⾏为主,在日线低点完成之前,空头压⼒仍然存在。(熊)

关键因素:自上周⾼点开始的回落应被视为⼀次修正⾏情,随后最终应继续上⾏并创出新⾼。概率较⾼的最小上⾏目标为 7026;但如果如日线图周四的⾛势属于第 1 浪,那么上⾏空间应当远⾼于 7026。

交易策略建议:下⼀个日线超波多头反转,将构成⼀个 ⼊场结构,⾏情将完成⼀次小级别修正,并延续周多头趋势,目标有可能显着⾼于 10 月⾼点。修正低点应当在圣诞节前完成,理想情况下,在下周末之前形成。

⚠ 短期交易者应以TradingBox信号系统为准!

美股在高位受阻盘整在上周推进至压力区后,美股指数终于出现一些波动,因为科技巨头承压。当市场动能降温、投资者对 AI 相关估值的情绪开始动摇时,交易员正关注这是否意味着行情进入短暂停顿。以下让我们看看驱动近期变化的因素,以及 US500 的技术面走势。

AI 热潮遭遇现实考验

周五的抛压主要来自博通(Broadcom)的大幅下跌。该公司疲弱的利润率前景再次引发市场对“竞争 AI 领导地位成本之高昂”的担忧。尽管博通发布了亮眼的营收与盈利,但其对短期毛利率下滑的警告依旧引发股价快速走弱,拖累纳斯达克并打击科技板块情绪。

甲骨文(Oracle)推迟数据中心建设计划,也进一步加深投资者对资本开支强度以及大型 AI 投资回报周期的疑虑。

然而,科技股之外的更广泛市场表现相对稳健。周五消费类周期股与工业股反而上涨,显示资金更多是在行业间轮动,而非全面撤离风险资产。随着美联储上周降息、债券收益率回落,部分股市板块仍获得良好支撑。科技领涨涨势过度延伸与其他相对稳定板块之间的分化,将是接下来进入年底时值得关注的主题。

区间震荡可能开始形成

US500 指数如今呈现出早期区间整理的迹象。11 月的回调明确守住 10 月低点,随后稳步反弹至 11 月高点附近,但动能随即停滞。市场正在测试这个可能正在形成的区间上下沿,关键问题在于:这样的盘整是否会成为年底前的主结构?

上周指数上攻压力区时,尽管周四收盘略创阶段新高,但当日高点却与 11 月高点精准重合——一个典型信号,意味着上方供应仍然明显。周五的行情随后一举吞噬全周涨幅,显示区间上沿买盘疲弱,也凸显市场动能已经变得脆弱。

短线关键支撑位于 6,800 附近的一组小低点。只要买方能够守住这一支撑平台,区间结构便可维持,市场也能避免更深的回调。但若向下跌破,则可能开启更大幅度的下行调整,并令交易员重新评估 AI 主导板块能否迅速恢复涨势。

US500 日线图

过往表现并非未来结果的可靠指标

免责声明

本内容仅用于信息及学习目的。文中信息不构成投资建议,也未考虑任何投资者的个人财务状况或投资目标。任何涉及过往表现的信息均不代表未来结果或表现。

社交媒体渠道不适用于英国居民。

差价合约(CFDs)和点差投注为复杂金融产品,由于杠杆效应,存在迅速亏损的高风险。85.24% 的散户投资者账户在本提供商处交易差价合约和点差投注时出现亏损。

在决定交易前,请确保您了解其运作方式,并确认您是否能够承担高风险亏损。

升级你的交易管理大多数交易者都以为优势在于找到完美的进场点。事实上,绩效真正的差异来自于 当风险开始暴露后,你如何管理这笔交易。出场决策会影响你的平均盈利、平均亏损与胜率。只要升级你的交易管理流程,你就能让交易结果有机会同步提升。

本文将带你了解四个能够处理大部分交易管理核心问题的简单步骤,无论你是哪种交易风格、哪个周期。同时也分享三个你今天就能马上应用的快速改进方法。

步骤一:在进场前先定义预期行为

交易假设必须是可衡量的。

例如,在做多时你可能期待:

持续形成更高的低点(Higher Lows)

突破位守住并转为支撑

回调波动小于趋势推进波

如果你无法定义“预期会发生什么”,你就无法有效管理交易。

步骤二:当市场表现符合预期时,维持部位曝险

只要市场按你的预期运行,就应保持风险敞口。

正面延续信号包括:

结构持续成立

回调保持可控

价格远离进场点

VWAP 或趋势工具持续提供支撑

好的交易往往不需要太多干预,你的任务是让行情自然发展。

步骤三:当市场行为改变时,减少或退出曝险

当市场环境不再支持你的交易假设时,就应该立即调整或退出。

可能的信号包括:

结构被破坏且对你不利

在关键位置动能消失

突破失败,价格重新回到整理区间

若操作较低周期:当日 ADR 已完全走完

这不是谨慎,而是专业交易者对交易管理计划的执行。

步骤四:使用“时间”作为过滤器

价格吸引注意,但时间揭示真相。

一笔强势交易应该:

在早期就展现进展

持续推动而不长期犹豫

远离风险位置,而不是反复回测危险区域

如果市场未展现明确意图,说明优势正在消退。

实例:管理 US500 的突破交易

以下示范在 US500 小时线上的多头突破如何利用预期行为指引管理决策。

图一:设定预期

价格突破多个压力区并强势收在其上,同时与高周期的上升趋势一致。我们对后续行情的预期是:趋势延续、更高的高点、可控回调、以及从突破区有效扩散。只要市场行为符合预期,持仓就仍然合理。

过去表现并非未来结果的可靠指标

图二:早段走势干净利落

初段行情表现优异。价格以动能推高,持续站上 20 周期均线;回调浅、买盘积极,次级回测都有人接。所有这些行为都支持最初的交易预期,让你有理由继续维持全额曝险。

过去表现并非未来结果的可靠指标

图三:行为转弱

行情开始转变。价格两次未能突破前高,显示上涨意图减弱。回调加深,并首次跌破 20 周期均线。下跌 K 的动能强于上涨 K。这些变化均表明市场行为已不再符合最初的预期。

决策:减仓或全部退出。

不久后,反转进一步加深。

过去表现并非未来结果的可靠指标

三个你今天就能做的快速提升

1. 在每笔交易前写下预期行为

如果你无法定义它,就不该进场。

2. 当进场理由不复存在时立即出场

止损是保险,而你的判断才是真正的优势。

3. 用相同方法连续记录 20 笔交易决策

你将从这 20 笔交易中学到比过去 200 笔更多。

关键结论

更好的出场流程不需要更多指标或更复杂的技巧。

你需要的是更清晰的预期,以及对市场行为更果断的反应。

升级你的交易管理,你的交易绩效才更有机会真正提升。

免责声明

本内容仅供信息与教育用途,不构成投资建议,也未考虑任何投资者的个人财务状况或投资目标。任何与过去表现相关的信息都不代表未来表现。社交媒体渠道不适用于英国居民。

差价合约(CFD)及相关衍生产品属于高风险工具,由于杠杆作用可能迅速导致亏损。**85.24% 的零售投资者账户在本平台交易差价合约时出现亏损。**在决定是否交易前,你应充分了解差价合约的运作方式,并评估自己是否承担得起亏损风险。

S&P 500趋势与基本交易策略周线复合:标普提前⼀到两周出现反转,由于周趋势并未出现超卖,预期上涨空间有限。

日线复合:日线⾼点已临近,甚⾄可能在周五已经完成,超波反转,接下来应出现约 3–4 日的修正性下跌。(熊)

关键因素:11月25日ES 收盘价站上6747.5,这⼀价位被视为潜在的 W.1 或 A 波收盘低点,这使得此前的下跌不再属于“推动式下降”,让 ES 处于 可能完成 ABC 修正 的结构中。尽管ES 已处于完成日线⾼点的位置,但未来的任何下跌应都是3–4 日的小级别修正,随后将恢复多头趋势并创出新⾼。

交易策略建议:等日线完成这波小修正,将继续推动周线多头趋势,目标可能延伸到远⾼于 10 月⾼点。

⚠ 短期交易者应以TradingBox信号系统为准!

美国监管在 “现金黑市 vs 链上稳定币” 中的选择逻辑# 美国监管在“现金黑市 vs 链上稳定币”中的选择逻辑

“两权相害取其轻”是美国监管决策的核心逻辑,从监管可见度、执法成本与国家战略利益出发,支持合规链上稳定币发展,远比放任现金黑市无序扩张更可控、更符合长期利益。以下从逻辑拆解到落地路径,形成完整政策框架:

## 监管权衡:可见度与可控性的核心对比

### 黑市现金的不可见性:监管的“盲区困境”

- 特点:无任何流通轨迹可追溯、跨境携带隐蔽性强、匿名交易无身份绑定。

- 监管难点:线下侦查依赖大量人力物力,渗透黑市成本极高,无法精准统计资金规模与流向,形成持续的“监管盲区”。

### 稳定币的可追踪性:监管的“技术红利”

- 特点:全链公开账本不可篡改,可通过地址画像锁定交易主体,支持黑名单制裁与冻结操作,法币兑换环节可设置管控阀门。

- 监管抓手:发行与兑换端强制执行KYC/AML规则,落实FATF要求的Travel Rule(资金转移规则),借助链上分析与地理围栏技术,嵌入合规预言机与黑名单模块。

### 结论锚点

“现金黑市不可见、稳定币可管理”,从执法经济学角度,稳定币凭借技术赋能成为“低摩擦”监管标的,大幅降低执法成本与不确定性。

---

## 战略利益:美元霸权与金融竞争力的双重考量

### 数字美元的全球延展

- 优势:合规美元稳定币将美元结算能力延伸至全球链上场景,强化美元网络效应,巩固全球金融话语权。

- 风险对冲:过度限制将导致相关活动外溢至离岸市场或转向非美元稳定币,加速“去美元化”进程,削弱美国金融主导地位。

### 金融基础设施的迭代升级

- 价值:稳定币实现即时结算、可编程合规与跨境效率提升,重塑传统支付体系。

- 监管收益:“透明账本+合规闭环”让反洗钱、反恐怖融资与制裁执行更精准,技术抓手远超现金体系的线下监管模式。

### 美债危机的破局路径

- 核心价值:通过1:1锚定美元资产(现金、美国国债等)的储备要求,稳定币成为美债全球融资的“自动需求引擎”。

- 战略意义:全球稳定币持有者间接持有美债,形成“稳定币—美债”融资闭环,以更低成本维持美国债务可持续性,为美元霸权续命。

---

## 风险矩阵:支持稳定币需筑牢“安全防线”

### 储备与流动性风险

- 要点:聚焦资产质量、流动性匹配、赎回机制与压力测试四大核心,防范“脱锚”与挤兑风险。

- 措施:强制1:1配置高流动性资产(美国国债、回购协议等),实行独立托管,要求日度信息披露与实时储备证明(PoR)。

### 系统性与传染风险

- 要点:防范稳定币与银行、货币市场基金的风险联动,避免局部风险扩散为系统性危机。

- 措施:实施分层监管牌照制度,严格限制杠杆水平,建立压力阈值下的临时流动性支持框架。

### 隐私与合规平衡风险

- 要点:避免“全面可视化”导致的隐私滥用,在监管有效性与用户隐私保护间找平衡点。

- 措施:推行“选择性可见”合规模式(如零知识证明式合规),设置限额管理与风险分级钱包,兼顾监管需求与隐私权益。

---

## 政策框架:可执行的“两权相害取其轻”路径

### 合规发行端:筑牢准入与监管底线

- 要求:发行人需持有支付或信托牌照,严格遵守储备标准与定期审计要求,履行日度披露与实时储备证明义务。

- 抓手:嵌入黑名单/制裁合规模块,建立司法冻结接口,推广“代码即规则”(Rule-as-Code)的可编程合规模板。

### 法币端阀门:守住进出关键关口

- 措施:银行与合规交易所严格执行KYC/AML/Travel Rule,对场外大额对敲交易设置监控阈值与申报要求。

- 原则:坚持“强阀门、弱链控”,避免链上普遍禁用导致交易外溢至不可监管的现金黑市或离岸灰区。

### 自托管钱包分级:精准匹配风险与监管

- 低风险层:设置小额交易限额,联动黑名单系统,提供可选合规证明,保障零售支付与普惠金融需求。

- 高风险层:大额交易触发资金来源证明,拦截可疑地址交互,建立事后审计与冻结流程,防范非法资金流动。

### 监管科技(RegTech):赋能精准执法

- 工具:运用链上画像、风险评分、行为异常检测技术,实现地理围栏与制裁清单实时联动。

- 目标:提升单位执法成本效率,以技术化精准打击取代现金黑市的“撒网式”线下打击。

### 国际协同:构建全球监管共识

- 路径:推动FATF稳定币监管指引落地,建立跨境执法数据接口,实现共同制裁名单与地址情报共享,避免监管套利。

---

## 传播与立法措辞:安全表达准则

- 政策目标:“提升反洗钱、反恐怖融资与制裁执行有效性,降低监管成本,维护美元全球结算竞争力与国家金融安全。”

- 监管立场:“在风险可控前提下,支持合规美元稳定币创新发展;对非法金融活动与高风险行为实施精准打击,绝不姑息。”

- 核心原则:“看得见、管得住、留得下”——通过合规框架将数字金融活动纳入监管视野,避免外溢至不可控的现金黑市或离岸灰区。

---

## 快速结论

- 选择逻辑:“两权相害取其轻”,与不可见、高成本的现金黑市监管相比,合规稳定币更易监管、可编程合规,且能强化美元体系与美债融资能力,符合美国核心战略利益。

- 政策建议:推行“牌照+储备+披露+可编程合规”四件套监管;强化法币端阀门与分级钱包管理;以监管科技实现精准打击,拒绝一刀切限制。

- 底线思维:优先压缩“不可见风险池”,防范活动外溢与脱美元化,守住合规稳定币“可见、可控、可用”三大核心,平衡创新发展与风险防控。

美股调整估计差不多结束目前标普最高点算起高低差是下跌5.5%,50天均线标准是负2.71,Breadth Thrust是0.41,如果用EMA计算,已经在0.4以下。S5FI是31.41,今天收盘估计在30以下。已经接近10月时的目标。下周估计应该达标。

看过去10年50天均线标准差,标普一般程度的修正,50天均线标准差基本上落在-2%到-5.5%左右。再结合200均线标准差看,为了画面干净些没有显示出来,目前调整跟2024年4月时很相似。

我还是认为什么泡沫,流动性什么的就不要多想。影响股市因素天天有,日日新。基本上只要不是引发系统性危机的结构性因素,市场基本上是有结果后,再回头去找原因。其实到最后就是为高卖和低买找理由。就跟芯片里的二极管控制电压原理一样,1是高压0是低压,不用过度解读它的工作逻辑。

尾盘能会再一波强袭,然后周一有机会看到盘中翻转,要是真出现,这轮调整基本结束。标普最低6450点,高低差7%。下一波调整可能要到来年。当然可能今日就调整完成,但我觉得50天标准差需要跌多一点点,所以下周头两个交易日完成调整可能性比较大。

基本上就这样,唯独比特币情绪不太稳定,可能带来变数,但以过去图形历史看,目前这波调整已经接近完成的概率比较高。如要给出个数字,概率在7成以上。当然只是凭借验给出的直觉数字,而非科学计算得出的结论。当然没有绝对,被打脸时,脸别太肿就好。

S&P 500趋势与基本交易策略周线复合:在周低点完成前还有2-3周的横盘或下跌⾏情。(熊)

日线复合:中性,但在复合器再次底部汇合前,日低点不太可能马上出现。

关键因素:ES 按预期创出新低。周线动能周期仍为看跌且未进入超卖区,这通常意味着在形成周线低点之前,还需要再经历一到两周的横盘或下行。

交易策略建议:若收盘价高于 6747.5(11/6 的次级摆动低点收盘价),则表明从 10 月高点以来的下跌应视为一次修正,而下一次周线动能的看涨反转大概率会完成这次修正。

若收盘价站上 6747.5 并不会否定再创新低的可能,只是意味着该走势属于复杂

修正(非简单 ABC 修正),而不是冲击型趋势。

若收盘价高于 6875.75(11/12 的摆动高点收盘价),则表示修正应已完成,接

下来有望出现新高。

⚠ 短期交易者应以TradingBox信号系统为准!

相信美股目前仍处于牛市较早期阶段上周五本想标普终究跌到50天均线以下,结果开盘后低开高走。不过看比特币的走向,50天均线以下应该还是逃不掉,但我觉得也别指望有较大幅度的修正。

纵使目前有科技泡沫的疑团,美国经济的迷雾,私募借贷的阴影,以及美联储的摇摆,但以周线角度看标普,配合过去10年标普的50周标准差和S5FI历史,我偏向相信美股目前仍处于牛市较早阶段。

从过去十年看,标普进入熊市后都会跌到200周均线上下,然后就开始重期牛市周期。当牛市周期重启时,50周均线标准差和S5FI处于同步阶段。但之后由标普最低点算起后的2~3个月,50周均线标准差和S5FI便会出现一段时间内较为明显的背离状态,但50周标准差和指数本身仍是同步。

50周均线标准差代表目前标普指数高于过去50周均价的百分比。S5FI则是显示标普里的有多少支成分股股价仍处于其50天均价以上,例如数字是50就代表有一半的成分股仍站在50天均线上方。

而有趣的是,过去十年,由标普最低点算起后的2~3个月,标普50周均线一直上升,指数也同样上涨中,但S5FI就开始下跌,而且是跌破50。就是说,标普指数在上涨中,而且不断和过去50周的均值拉开距离,但同时有一半以上的成分股的价格却跌破其自身的50天均线。目前S5FI是43.33。

我的解读,这是牛市早期阶段的表现。当股市大跌时,非权重且非防御板块的个股绝对比权重股要超跌。但当谷底反弹的时候,涨幅往往比权重股要大,因为人总存在股价锚定的概念。但当报复性反弹后,这些股都会被获利。而质优权重股会被继续持有,期待能跑得更远。所以就出现以上所说有趣的现象。

当这些获利盘了结后,绝对不会静静等下一次大跌,而是伺机等候买入落后的个股,所以之后就会看到上述两者脱离背离状态,然后回归到一个相对正常同步涨跌的关系。

而从图形里看,的确当这个背离出现后,标普之后一年多的时间才到达牛市顶部。2020年除外,疫情的确是不可抗力事件。

所以现在市场声音纷纷扰扰,但过去十年历史图形就是在告示我现在只是牛市最早期的获利阶段,而不是一些财经频道说的 late stage of bull markets。

当然凡事都会有例外。历史只是对未来的指向。但我常说,图形是市场上每一个参与者的行为量化结果,而人性是永恒不变,所以即便外界说到大厦将倾,但我仍是相信自己看到的证据。不是要做对的事,而要做概率高的事情。十年内四次牛市延续历史告诉我,目前大几率将会是第五次。

当然也不是麻木一拍大腿后便全仓加杠杆做多科技股。控制仓位和组合就是对抗没有绝对性的最好手段。黄金第一次打回调的时候就买了10%的ETF,还有前阵子跌超凶的非周期刚需产品板块的ETF。

标普不排除会再有些震荡调整,仍是估计50天均线以下3%,但也有可能再深一些,应该不会出现10%以外调整。

一些意外的事件也不排除,例如中日问题。有军事摩擦的话,股市应该有些反应。毕竟将会牵扯到美国头号忠实盟友,以及全球最重要的芯片代工厂。

稍稍聊一下,中日目前非常容易爆发军事冲突。明显这次祖国是有心把问题闹大,甚至怀疑是蓄意已久。一是两岸问题,二是可能意在加速人民币国际化。

美元的唯一支柱就是美军,而不是什么经济,文化,科技。日本80年代这些都直逼美国,结果一纸协议,说趴就趴。结论是拳头就是一切实力的来源。只要老二展示出不亚于老大的实力,而且把头号马仔给办了,老大也不吱声。之后这个老二自然八方来财。

祖国目前在国际上是刘皇叔的人设,不让凤雏先领个盒饭,都不好意思入巴蜀。所以这次祖国估计是有意把声量拉高。从历史到现在,一次合符伦理,情理,和法理,且被迫的情况下展示武力。这要看小苗苗的智商有多高,会不会入局。现在看祖国的领导层,从香港的混乱,到贸易战,在到现在的小苗苗,真是一手厚黑学玩得淋漓尽致。

结论就是我偏向相信美股还能牛一段不短的时间,大周期动荡依旧认为在2026年到2028年某些时候。继续保持观察。