智者生存:金价冲击3000,历史不断创新交易小Tips:确定性是结果论,市场没有确定性

复盘分析:金价在2890-2930区间徘徊多日,金价如期下破2890但是没如期出现向下延续,而是出现三连阳反抽,创下历史新高

市场分析:上周行情市场受避险情绪影响,金价一度创下历史新高,周五更是冲击3000美元/盎司大关,最高点触及3004.91一线,随后晚间会吐日内全部涨幅,行情短期承压。周末消息,美军对胡赛武装采取军事行动,金价周五的表现短期受阻,但是中东局势容易引起避险情绪继续攀升,金价大概率会继续上涨。

技术面上,金价受到临时阻力,我们想要识别这个阻力是短期的压力,还是行情到顶,需要后市更多行情给我们证据,就目前情况而言,顺势看多为主,只需要防止行情向下释放一下上周五的阻力即可

短期倾向延续做多思路,2775-2780一线

若行情进一步向下释放上周五的空头,则要关注空头的延续以及停止下跌的情况,暂时的参考区在,2945-2955一线

中长期来看,金价还在多头趋势中,虽然屡屡受阻,但是多头仍然很强势,我们只能保持多头延续思路

社区观点

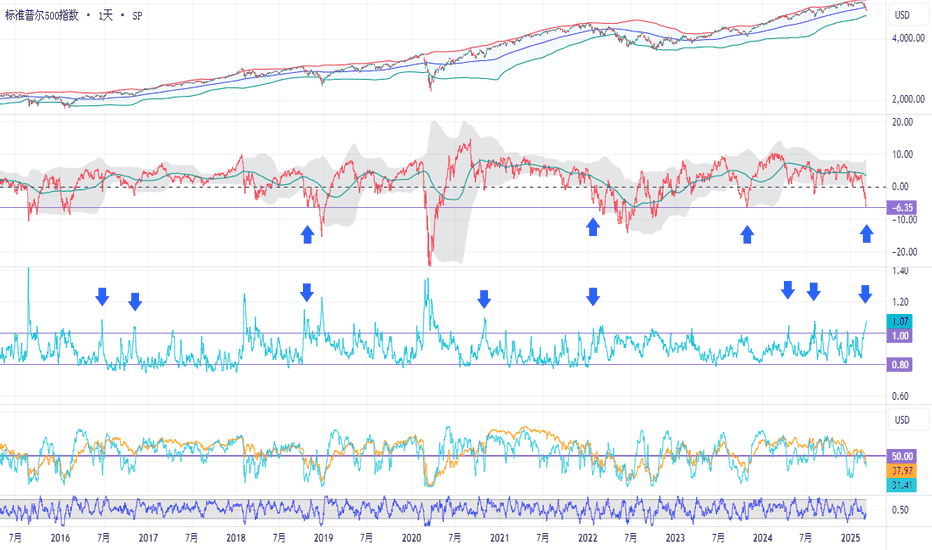

标普三个交易日真能反弹3.7%吗?标普大底尚未出现,反弹总会有。上周说这周反弹,但头两天都跌这样。预测已经没什么太大意义。主要是上次谈到在Breadth Thrust上作了一个粗略统计,标普会在Breadth Thrust出0.4后再回升的那一个交易日算起,之后的8个交易日内,将反弹当日的收盘价。当中只有一次失败,再细心看一次,发现遗留另外一次失败,用时13个交易日。但总体成功率也相对地高。

要是避免再一次的不准确,只剩下3个交易日,要合计反弹3.7%才能返回3月4日收盘5778点,真的有机会吗?不论有没机会,我在3月7日其实已经象征性买入TQQQ,昨天算是最低的时候买UPRO。自己搞一轮功夫做的作业,不交就太没意思。其实不鼓励这样做,纯属用行动验证自己的功课。

在看100天的标准差,一口气几乎在没明显反弹情况下跌10%。要是会出现几波次震荡下跌的大级别回调,估计这就是第一波。昨天收盘是100天标准差是-6.35%,最高那时好像是-6.9%左右。

看过去历史,近这十几年,欧债危机后,标普跌出100均线的真不多,跌到-6.35%就更少,而一口气从+3%跌到-6.35%就很罕见。上次发现新大陆的vix/vix3m去到1.07,见到上升是好事。基本上就是代表市场愿意对冲。有对冲,就是代表机构还是愿意持仓。既然愿意持仓,再跌就有增持意愿。基本上到1.07,看历史大机会是反弹的区间。当然也会更高,但很大可能已经第二次冲击波时出现。

到目前为止,我觉得没好像欧债危机那般有实质的问题已经浮现,第一波应该是到这里。但什么时候第二波,有多深,真不知道。要是能反弹,参考2022年和2018年时大回调的第一波,反弹都是会返回200天均线诱惑一波赛博股神坐上波音737max。

所以3个交易日内,反弹3.7%还没绝望,希望在人间。要是川帝有什么动作或其他因素令这三天内神奇地反弹3.7%,甚至到200天均线上,我肯定会说,这不是巧合,而是历史交易行为量化到图表后对未来的推演。要是不行,面壁思过三个月。

上次说再思考这次下跌的时长可能先入为主。再反复思量,目前的问题可能没当初想的严重。这可能对回调的时长和程度,以及下跌的波次要重新作估计。但暂时仍维持原先的目标,s5th到个位数,52周均线至少到-8%。详细下次再讲,希望不用面壁思过。

智者生存:金价多空角逐,鹿死谁手交易小Tips:趋势跟单边来回切换,要明白自己在做什么市场背景

复盘分析:黄金如期延续下跌,行情进入调整整理周期

市场分析:黄金最高点2950区域回落,最低点2830一线,随之出现反弹,行情抵达2930一线出现多日调整,就当前行情表现来看,市场的多空表现强势且部分上下,这并不是多头趋势,需要的表现,所以行情大概率还会下探,关注下探的过程中,如果多头疲软,而多头保持强势,则小心行情继续创新低向下整理

短期倾向反弹做空为主,防守2930上方,白天若低位盘整欧盘找机会布局空单下去

中期倾向区间调整,2830-2890-2930-2950

长期方向有待考察,关注中期的行情反应

当前市场空头仍然强势,这不是多头需要的情况,行情大概率要向下释放一下空头,关注下探的空头延续力度

若空头强多头不强,则行情大概率探2830的底甚至新低

若空头表现不强,行情大概率保持中期区间整理,然后继续上攻

若多空表现都强势,行情大概率像上周一样,维持高位震荡,然后再选择方向

黄金走势 10/03 – 高位震荡等待突破黄金价格上周继续以消息市况主导,而整体在高位横行震荡。上星期早段,因俄乌局势再次不稳、加上美国关税等市场不确定性带动,令金价在周一美盘升破关键阻力2880(1),重回到2880-2945(2)区间。随后金价一直在2892-2930(3)之间震荡。周五公布的美国就业数据,虽然整体都比预期为差,但都未能进一步推高金价,周未前最终收盘在2910附近。

本周将有多项重要美国数据公布,包括周三美国通胀数据、周四美国生产物价指数,周初市场预期整体数字都会比上月略为放缓,初步利好金价。但留意近期整体金价走势都继续以特朗普政策消息为主导,正如上周美国就业数据,就算做差亦未能刺激金价往上。以现时市场状况,金价将继续维持高位震荡形态,直到新政策消息刺激下一轮突破。

1小时图(上图) > 金价回到2880之上,区间已回到上两周的2880-2945(2)。而上周中段走势相对窄幅,现时操作区间在2892-2939(3)。上周五美国就业数据后的高位,在1小时图开始形成下行趋势(4),会为金价带来短线压力。本周较后期仍须留意价格能否站稳在2880(1)之上。

日线图(上图) > 上周的低位反弹,在日线图出现新的上升趋势(7)。但上周中后段的窄幅横行(5),反影市场暂时欠缺上升动力。金价须在本周后期继续往上,才能维持上升趋势(7);就算继续行走在区间(5)之内,金价亦会自然脱离/失守上升趋势(7),终结上周的升市。未来几周的技术走势,很有可能会取决于本周最终收盘。

P.To

更新标普52周标准差,显示主底部尚没到来再检验一次标普52周标准差,看看有什么新发现。虽然上文简单统计Breadth Thrust后,显示下周要反弹,但不代表这周K就一定是长而坚实的阳烛,同志们都应该懂我意思。要跌,还得跌。

几天前看到有位老美兄弟用VIX3M/VIX做对比。他用来配合纳指200天均线,推断纳指200天均线能支撑纳指。现在看行不行,同志们你们去判断。正因如此,才有了我上篇文章,“拜托,请停止这样使用布林带和平均移动线去猜支撑点”。但是我觉得这东西能用,比光看VIX,或在VIX转换为标准差更有指标性。不应该拿来看支撑点,或猜底部,反而是应该是用来看短期爆发下跌。发现好东西就要实践拿来主义。

但我反过来以VIX除以VIX3M,但由于是周K,VIX的高波动,这里的数值设为,开高低收除以四,这样应该相对接近均值。我发现在一番对比后,VIX/VIX3M是光看VIX的提纯版,就先把命名为VIX Pro。这一对比会看到绝大部分时间pro的数值,0.8到1之间运行。VIX算的是标普未来30日的波动率,VIX3M则是算未来90天的波动率。虽然VIX的公式我瞧一眼就晕,但我以自己有限的逻辑猜测,VIX的高低意味隐含波动率IV的高低,IV也就意味Premium的高低。好,我不熟期权也知道,同一行权价,期权远期的premium比近期的要高。那么VIX3M比VIX高很正常,也就是VIX/VIX3M小于1很正常。反过来的是,大于1就不正常。就是说市场预计近期波动比远期要剧烈。简单些,我们就把它当作国债利率倒挂去理解吧。

我的逻辑告诉我应该是这样理解,懂这方面公式的大神恳请指教。

先把VIX Pro放一边,上次谈到到从2000年起,标普和标普52周标准差出现过四次背离。但trading view上我列出的另外两项数据有限。所以这次只说2010年之后的三次。上次我列出s5th,就是看标普成分股内,仍在200天均线的个股百分比。s5th看的是以50%为界线,尝试看目前指数目前的强弱。它却偏卡在50%左右两个月。所以我尝试用s5fi,仍站在50天均线上以上百分比来把图线振幅频率增加,看能不能看出什么新东西。

因为是周线,所以要设定为最低价才能看出市场悲观的时段。果然有发现。发现这三个背离时期的s5fi,和其他杂乱无章不一样,它呈现出一个有序震荡下跌的状态。我发现在2011年欧债危机时也相同的状态。但上次我并没把这个时期归纳入背离的其中一次。因为背离并不明显,虽然标准差往下,但指数本身是平移的。如果现在说只要不同向也属背离,也可勉强算进去。

现在可以见到,2011年,2015年,和2022年这三次背离,都有相同特征。当然首先是指数和标准差背离,再是标普都是在52周均线以下,标准差得零线其实就是与对应长度数值设定的移动均线。然后就是s5fi呈现震荡下跌,最后数值低于5,意思就是只有5%的标普成分股仍在50天均线以上。500只成分只有25只仍在50天均线上。2011年的有2%,2015年有4.78%。而2022年6月只有0.79%,整个标普不到5只股票仍在50天均线之上。这多悲观。

而2011年和2015年,刚定义的VIX Pro分别是1.16和1.6。同志们记得之前谈过2022年回调时为什么VIX就是上不去呢。我曾经也是头上飚问号。后来是CNBC上的一位衍生产品分析师解释,那是因为投资者打算抛售组合。既然都不要货了,还买啥期权对冲。没人要对冲,隐含波动率就不涨了,VIX就自然不涨了。

那时候环境的确是这样。疫情后的通胀是供应链被扰乱带了的通胀,短期内根本无法解决。利率是必定逐步增加。各大机构的资金也确实需要因应利率变化而重配风险敞口。我卖你卖他也卖是肯定的。所以VIX注定上不去。

那如今呢。我之前说可能这次回调是像2022年那般经历长时间的下跌,然后慢复苏。但我再反复想一次,我这预判可能是基于目前标准差得走势实在和2022年太多相似,所以有个先入为主的推论。其实也可以是2011年或2015年,右或者是其他以外。

说好不提基本面,但我觉得真有必要讲一点,因为对之后的假设,我个人觉得起关键作用。首先现在最大的不确定性不是关税,或经济前景。而是我们伟大川普老同志。刚说完2022年其实市场很确定,该卖的卖,然后该买的买,非常清楚。现在问题是在于这老同志的政治上的非建制成分,不知道他要跟盟友玩得有多开,经贸关系搞得有多坏。然而他又时时飘忽不定,关税一些有,一些没,一时暂停,一时翻倍。市场关看这关税到底是目的,还是手段。大家好像在看魔术,哪有人真会用电锯砍金发女郎。关税肯定行不通,但老同志又不像玩假的。到底在玩什么。没人看懂。

这肯定不只是我认为,相信这种声音绝对不在少数。所以呢,VIX这次十有八九都会飚高。因为,这老同志太难猜了。我们散户清仓多容易,半根指头,一秒内释怀。手上千亿的基金可就犯难了。那么多怎么卖,主要的是不确定,那知道刚配置的敞口,在日后他政策翻来覆去后有什么影响。基金在不确定,不明朗时第一选项,我觉得仍然是对冲。

所以我觉得这次VIX Pro会起来,到1.15左右,如果有这个前提作假设,五六月应该见大底部。有2月顶算起,跌三四个月也算合理。要看s5fi,必先到5%以下,标普也自然要低于52周均线,至少也要低于8%。到时候就应该差不多。具体到什么点位,到时候当然请出抄底神器,Breadth Thrust兄弟带路。

要是有人问,就凭三次就断定这次结果都一样,是不是太轻率呢。对,本人就是那么轻率。不厌其烦地重复,这是鄙人的假设理论。图形是把市场的交易行为量化其中。交易的是人,就算AI时代也一样,决策的依然是人。人性不会变。开车快要堕悬崖,人便会踩刹车,百年前的人一样,千年前的人也一样,不同的只是古人骑马。人感知到环境在变化时就会作出应对。作出应对就会在留下痕迹在图形中。我们就是在图形中,尝试还原这些历史痕迹,窥探一个最有可能性的将来。

这种话,正常人估计讲不出,哈哈。

补充,现在才记起之前就用过s5fi同样的思路看问题,也有效。所以遇到好东西,一定要记好,拿好。

2025年3月10日至14日,接近短期底部,注意市场反弹可能(以下仅为个人观点,非投资建议,作出任何决策前需要自行判断)

上周价格在周一反弹至21075后,整体维持下跌趋势。

当前价格以接近短期内的关键支撑,同时已经跌破200日均线,下周市场有较高可能会触底反弹。

触底反弹

如果市场在下周触底反弹,那么价格可能会在下周一周二完成整理、筑底。周三周四应至少突破20700,并保持在20700以上。

继续下跌

如果触底反弹成立,价格应保持在19650以上,如果跌破,并维持在此价位以下则价格可能会回踩19000。

关注周三CPI

周三如果通胀数据符合或低于预期,则可能会给市场反弹带来消息面的支持,下周反弹首要目标是20700,20900。如果CPI数据利多,则可能向上突破21345。

反弹后仍有继续下跌可能

价格突破21345后,需要注意价格在21400~21600之间的表现,以及是否存在超买的情况,市场有可能在完成反弹后,进一步下跌。需要谨慎追涨。

标普周二到周四要反弹,但并不认为是反转上文提到这周可能是2022年1月那次般震荡下跌。既然震荡,那就肯定有反弹。

这次不看周线看日线。看标普250天移动标准差,这次只对比2022年1月的下跌。用上250天,因为这等同周线的52个单位。这里会看到神奇相似。不是100%,也像八九成,包括我用上最下方标示的breadth thrust指标。

breadth thrust 是过去10天,所有当日收盘价高于前一个交易日股价的个股,除以所有在纽交所中交易的个股,的平均值。我知道有点拗口。没关系,这里不是课堂。只需知道这是buy the dip神器就足够了。

这里有一个蓝色箭头和红色箭头。这是我对比目前标普和上次回调所在位置的推测。如果蓝色的话,这和我上文推演有抵触。标普也有可能再磨叽一到三个月才进入深度回调。

但是红色箭头就跟上文推演一样,一个小反弹,就开始深度回调。

我们川爷不爱看股市下跌,也最爱出口术。只要随便说说有的没的,市场,媒体等等都会回应。不反弹才怪。但如果是红色,第一步犹豫没逃的人,估计会快速行动。做空的看见来送人头估计,也不会客气。

这两三天内反弹是95%,为什么是这个数字,懂的都懂。

看最下方的breadth thrust指标,现在数值是0.43,明天全体反弹,就让它反弹。要是不是全体反弹,明天估计都会到0.4以下,每逢到0.4以下,过去经验,之后的两天内极高几率反弹,只是幅度和时长没法具体掌握。但我还是那句,这段时间别buy the dip,别把自己dip进去。

无论红蓝,深度调整高几率要来,我是偏向红色,而且是很偏。毕竟这次大选是红色赢了。

你们呢,blue pill or red pill?

【XAUUSD】多头触及2833一举“猛攻”,本周关键位更新......0304黄金周内关键位思路:

续上(0228)的多头思路等等2833多头,截止目前多头反攻83美金空间;目前来到备选空头反攻位置,日内关注能否形成反转信号.....本周思路如下

本周多空关键位:2895

多:回踩位置进场关注2895,回踩思路需要耐心等待,突破思路按2920实体上破+信号 保持顺势部署;

空:目前临近空头反转位置,备选位置2920,首选位置2930,关注15min-1h 空头信号的确立进场

PS:

价格在多空关键位上方多头占优,下方空头占优;

进场依据信号=pinbar 吞没,孕线突破,顶底分型,大实体K线;

思路参考学习为主,风险第一,执行第二

短期情绪透支,重点关注三月重要会议在经历了1月中旬以来的反弹行情后,由于短期情绪透支、3月份国内重要会议临近,加上外围扰动再度升温,A股港股两市在上周均开始大幅回调。从一定意义上来说,市场的回撤无论是时间窗口亦或是空间上都在意料之中、预期之内的。管其本质,驱动本轮上涨的资金主要还是交易型资金而非长线资金,尤其是上周南向资金追涨更放大了亢奋程度。我们可以回过头看下我在1月14号给出的观点,上方的结构在3380-3420目前看该位置的承压非常明显,指数来到该区域后随即大幅调整。从全球资金角度来看,大部分机构投资者不论是长线还是对冲基金,目前对中国都已经是标配甚至小幅超配了。但基于EPFR显示全球投资者加总起来依然明显低配,也就说明欧美长线投资者并没有明显参与此轮行情。这也印证了EPFR数据在加总维度上主动资金依然流出,而部分交易平台反馈有一些LO资金回流看似矛盾的信息。可以初步得出结论,本轮外资以交易型资金为主,以亚太和新兴市场内部的轮动为主。大部分交易者表示在当前位置会选择观望而暂时不会进一步加仓。

后续增量资金可能会来自于哪里?短期个人投资者和趋势跟随的交易资金在推高市场的同时,也会放大情绪甚至招致机构做空,例如周四港股卖空成交比例异常跳升。其次,市场更为期待的海外长线资金能否行动也是对于后续资产价格重估前景最为重要的部分。作为更大且更长线的资金力量,经过过去三年的流出和预期变化,回流的门槛也更高,基本面转好是一个前提条件。

综合下来,长线资金当前更为关注的问题聚焦在两点:一是当前AI产业盈利兑现的可见性,毕竟估值和情绪已经完成了第一步的修复,后续盈利兑现前景是长期买入持有的更重要理由?二是整体宏观经济和总量政策的情况,如地产和消费的修复情况。毕竟截至目前,本轮行情仍局限在很窄的个别行业乃至个股上,如果无法形成扩散效应的话,可能无法促成整体行情的持续。除此之外,也会有人担心近期AI产业和资本市场的火热,以及国内部分经济数据的好转(如2月国内制造业PMI重回扩张区间50.2,明显好于去年同期)反而可能导致政策不急于推出更多增量政策,短期选择观望,进而影响情绪,因此即将在下周召开的全国两会也将成为一个重要的验证和观察窗口。

2025年3月3日至7日,反弹并保持在21617以下,可以考虑逢高做空(以下仅为个人观点,非投资建议,作出任何决策前需要自行判断)

上周价格在周一成功向下突破21436,形成整体空头形态。并在上周依次达到下方目标20870,20648,20549。最低收盘在20409。尽管价格在周五尾盘有所反弹,但暂时无法扭转整体空头形态。

先反弹,再下跌

下周我认为有较高概率在完成反弹后,进一步下跌。如果这种假设成立,价格可能会在21000附近出现日内震荡走势后,进一步向上突破。如果市场空方力量占据优势,反弹应维持在21524~21617以下,之后再次进入下跌走势。下方短期目标在20200~19900之间。

如果价格保持在21617以下,可以考虑逢高做空。但如果价格快速向上突破,则需要注意及时止损。

如果要做反弹,短期目标应为21016,21115,并在21400~21617间及时止盈。如果出现反弹的假设成立,价格不应跌破20221!!

跌势未止

如果价格在下周一周二,快速向下突破20221则可能不存在短线反弹的机会。

多头优势

如果下周多头力量占据优势,应已较快速度突破21617,并在21000以上获得有效支撑。此种情况价格不应跌破20221。上方主要目标依次为21617, 21723,20061。

标普技术分析1. 总体趋势

2025年初,美国股市可能延续了2024末的波动性特征。从技术分析角度看,标普500指数(SPX)和纳斯达克100指数(NDX)作为关键基准,其走势可能呈现出高位震荡或局部调整的特征。年初的市场往往受到前一年政策预期(如美联储利率决议)和地缘政治事件的影响,趋势可能尚未完全明朗。

日线级别趋势:如果年初延续涨势,指数可能在高位形成潜在的双顶或头肩顶形态,预示回调压力;若受到经济数据疲软影响,可能已进入下降通道。

支撑与阻力:关键支撑位可能位于2024年末的低点附近(如标普500的5400-5500区间),阻力位则可能在历史高点(如5800-6000区间)。

2. 技术指标分析

移动平均线(MA):50日均线和200日均线的交叉情况是关注的重点。如果50日均线下穿200日均线(死亡交叉),可能预示中期下跌趋势;反之,若保持金叉状态,则表明多头仍有主导权。

相对强弱指数(RSI):年初若市场快速拉升,RSI可能进入超买区间(70以上),暗示回调风险;若持续低迷,则可能在30-40区间徘徊,显示空头压力。

成交量:成交量的变化是确认趋势可靠性的关键。若上涨伴随着量能放大,则趋势可持续性较强;若下跌时成交量激增,可能预示恐慌性抛售。

3. 波动特征

2025年初的市场波动性可能较高,VIX(恐慌指数)或已升至20以上,反映投资者对经济前景的不确定性。关键事件(如1月的特朗普就职典礼或美联储第一次议息会议)可能引发短时剧烈波动,技术图表上可能出现跳空缺口或长影线K线。

4. 板块轮动与热点

科技股:纳斯达克的表现可能受到AI、半导体等板块的驱动。若这些板块在年初维持强势,技术形态可能呈现突破前期高点的特征。

金融与能源:若美联储降息预期升温,金融板块可能受到提振;而能源股可能受油价波动影响,走势分化。

5. 潜在风险与展望

从技术面看,2025年美国股市可能面临以下情况:

短期回调:高位震荡后,指数可能回踩重要支撑位(如200日均线),为后续反弹积蓄动能。

中期趋势:取决于宏观经济数据(如就业、通胀)和政策走向。若基本面恶化,技术形态可能转为熊市特征(跌破关键支撑并确认下行趋势)。

外部因素:地缘政治(如白宫政策变动)或全球市场联动(如中国股市表现)可能加剧波动,需密切关注。

总结

截至当前(2025年3月1日),美国股市年初的技术走势可能表现为高位震荡,夹杂局部回调,技术指标显示多空博弈加剧。投资者需关注关键支撑阻力位、均线系统及成交量变化,同时结合宏观事件判断趋势延续性。由于数据有限,这仅为初步分析,后续走势还需更多市场信息验证。你若有具体指数或时间段的需求,我可以进一步细化分析!

太啰嗦!

简单总结:

大趋势似断,但还未断!即使破位跌破, 那也只是换个再大一点的级别继续震荡!高空是不能拿长线的。。。。。。

看标普的52周标准,直呼不妙前文再续,书接上回。NVDA没有没被鄙人说中还言之尚早,120跌到70以下还有段距离,不过有时候跌起来可怕得很。一拆十之后估计很多全球散户涌入。130以上应该是重灾区。Deepseek冲击波之后,相信涌现很多喊着加仓的野生AI学者。

今日重点不是NVDA,是标普,同样用观察NVDA的52周标准差观察标普,就两个字,不妙。升级版,天塌。马上来个加班帖。

太远的不讲,就从2000年开始,总觉得2000年前后是个分水岭。2000年后这红色线的标普52周标准差与标普就出现过4次背离。2000年那次明显看到标普期间波动大,导致标准差波动也很剧烈,最终标准差在最后一次下破零线后进入漫长的下跌。

然后就是2013~2015的背离,没有2000年的剧烈,最后红线在反复测试鄙人古法秘制的辅助线后,最后下破辅助线。再之后标普下跌。其实这次下跌不太深,高低差最多也就15%左右。只是之后用了一年多才再次新高。

然后就是2021到2022,而这次发现和上次是极其相似。上次是在两倍standard deviation以外,就是灰色区以外,红线下破紫色辅助线。而这两次都先在灰色区以外测试后最后还是确认下破。

所以如果今天标普不飚个3%,这红线在灰色区以外下破紫线就坐实了。这一穿辅助线之后,恐怕零线也得破,这深度估计至少也应该有20%。以最高价打八折,跌到4800左右。这只是初步估计。也可以拿2015作参考15%,即5200左右。不过我比较相信20%以上。

目前科技七巨头和其他成分股出现重大分歧。反应经济的成分股已经不振,现在科技股都天塌,试问有标普的支柱在哪里呢。而我更担心的是在30%左右,恢复时间需要两年。有机会再展开。

再看最下面,这个VIX的52周标准差,之前3次都是从零线以下慢慢爬坡到零线以上。这一次到现在为止还没形成波峰。非常大机会要来咯。

比较糟糕的是,前三次的背离,下跌的时长比较久。简单说就是不会像2018年之后常见到V型反弹。目前从这标准差看,这次下跌的时长或许要维持一段长时间。川马二圣共治天下,现有用的是休克疗法。这或许对我的推测作出有力支撑。

总结,今日没过3%以上的反弹,类似2022年1月的下跌极大可能在下周拉开序幕。现在勇敢Buy The Dip,十有八九都会把自己dip进去。

也许只有我自个在被害妄想,Tom Lee上周五还说跌就赶紧买。这大神还是挺准的。所以,等打脸

智者生存:金价单日振幅60+,是到顶,还是临时调整交易小Tips:知道做不到等于不知道

复盘分析:金价小有调整后,继续上行,行情不如预期出现调整,再次创下历史

市场分析:金价慢涨两个月,行情空头多次展现,但是并没有如期如出现调整,金价缓慢上行,行情虽多次试探历史新高,但是动能并没有如之前充足,随着市场对俄乌战争结果的确定,昨日金价单日60+行情振幅,行情大跌但收盘于中部,市场的空头再次展现

复盘整体走势,直至昨日,行情震荡上行68天,每次市场空头展现,随后的行情都不出现延续进而调整,而是第二天就出现反包继续延续多头,导致这段时间的交易思路远不达预期

反观整体行情,近几日行情虽有创新高,但是动能远不如前期,这就容易导致市场多头不耐烦获利了解,以及市场需要回踩吸引多头入场,结合市场基本面的支持,金价有望进入整理周期

改变趋势的根本原因是对手力量的持续增强,现今金价空头增强,我们需要关注的延续以及延续力度,才能判断,中期行情是否到达阶段性顶部

短期倾向反弹做空为主,30-35是预期布局的机会,关注白天反弹停止去布局

中期倾向行情进入调整整理,关注关键区域行情的多空表现:1955、2945--1880、2860--2775、2785

长期来看,当前行情依然处于多头趋势,行情空头初现,行情反转需要强有力且持续的空头,并且看到多头疲软,这些条件都需要后市的行情给予反馈才能得以确定,当前先以多头趋势的临时整理看待

【XAUUSD】回踩趋势线,继续关注多头机会?20250225黄金关键位思路更新

黄金本周初保持在2950区域高位震荡,目前按日内斜率趋势线回踩确定,美盘继续保持关注趋势线回踩的演变

日内级别多空关键位参考2930

操作思路

①顺势多头,回踩趋势线进场试仓位置2930-5,信号确定进场,防守位置2930下方,上方关注2950

②空头反正,等待2955形成假突破/下方形成1小时交易信号进场,防守位置信号K线顶端+点差

PS:

价格在多空关键位上方多头占优,下方空头占优;

进场依据信号=pinbar 吞没,孕线突破,顶底分型,大实体K线;

思路参考学习为主,风险第一,执行第二,如有问题可私聊沟通_

2025年2月24日至28日,需注意价格在周一和周二的表现(以下仅为个人观点,非投资建议,作出任何决策前需要自行判断)

上周市场表现符合之前的预期。

上周一至周四,价格保持上涨态势。周五价格出现明显回调,但下跌力度有限,并未跌破前低,仍保持在21436以上。

下周如果空方力量占据优势,则价格应在下周一至周二快速突破21436,反弹价格仍应保持在22000以下。 如果价格成功向下突破21436,则可以考虑逢高做空,在21700~21950之间寻找做空机会,向下目标依次为20870,20648,20549。

但个人认为以上这种情况目前的可能性较低,当前市场整体仍保持多头形态(Higher High and Lower High)有较高可能在21436附近得到支撑。

如果下周一周二价格无法有效向下突破,直接反弹,在21436附近得到有效支撑,则市场有较高概率维持涨势。 此种情况可以考虑逢低做多,上方目标保持在22300~22465。如果多头占据优势,价格在下周一至周二应有较高概率回踩21950。如果价格无法在周一周二回踩21950并保持在21700以上则表面多头乏力,市场仍有进一步下跌的可能。

下周需要注意观察市场在周一~周二的表现,进一步判断市场走势。

金汇得手:黄金2937趋势线压制 看多不追多 美元指数昨天收阳,今天关注106.7-107.2区间。

黄金昨天回落2891附近迅速拉升,晚间触及2937一线,正好也是趋势线阻力,日线收阳。单看日线今天还有高点,但是,趋势线不破的话,有可能震荡,不建议激进多。目前下方支撑2924附近,不破可以做多。走强的话2928是支撑,走震荡,也不排除再去2913附近。阻力本周高点2937,趋势线阻力,这个位置不破,三角形区间继续震荡,不排除日后再去2900甚至2892附近。如果行情有效上破趋势线,前高2940或2943附近就挡不住了,估计真的去3000了,只是时间问题。不过今天上方阻力在2950-2960附近,如果上破。

操作建议:先跌接近2924多,上方接近2937不破小止损空,上破回落继续多。昨天给出2894多,目标20附近。首次2910和2915空,2922附近空,都是小利。原油最低点70.9的多,接近目标72。

原油昨天走出过山车行情,70.9支撑反弹,日线收长影阳线。结合周线,今天继续低多,接近71.4附近多,目标72-72.5附近,然后小止损空。

俄乌停战谈判预期,黄金高位震荡关注短期调整需求受俄乌停战谈判预期影响,黄金目前高位震荡,短期内或有调整需求,不过中长期走势依然较为强势。宏观上,特朗普对加墨的关税威胁一度导致全球金价大幅流入美国,目前Comex黄金的库存逼近历史高位,因贸易问题导致的黄金软逼仓压力下降。继续关注Comex库存的变化,以及净多头的变化。在特朗普关税政策的影响下,黄金价格延续上行,对实物交割的罕见热情导致Comex的黄金库存在过去两个月重现了疫情时期的增速(大部分都是从伦敦迁移过来的),当前库存超过3600万盎司。黄金期货和现货的价差已经从60美元收窄至12美元,由于伦敦现货黄金库存紧张,短时间调整之后仍有可能继续刺激金价,黄金进入关税引发自我螺旋的上行趋势中,目前位置建议尊重盘面为主。美联储哈克表示当前经济情况支持暂时保持利率政策稳定。当前货币政策处于良好状态。通胀水平高企,并在近期保持“粘性”。通胀正在缓慢下降,但存在风险。预计银行储备将很快加速收缩。目前并没有推出美联储数字美元的计划,需要国会的授权。美联储理事鲍曼表示预计通胀将下降,但上行风险仍然存在。在再次降息之前,需要对通胀下降有更强的信心。银行监管出现不作为的令人不安的趋势。欧洲央行霍尔茨曼表示通胀低于2%的目标风险不是降息的理由。现在以及3月之后,支持再次降息的决定越来越困难。美联储理事沃勒表示预计今年将继续出现通胀回落和降息。近期消费者物价指数令人失望,但这可能是季节性调整问题导致的。美联储官员表态整体偏鹰,不过沃勒再次表示降息的可能。日本第四季度GDP数据出炉,增加日本央行继续加息预期。当前COMEX黄金对伦敦现货黄金价差收窄,关注该价差是否扩大,以对纽约黄金买盘的支撑。短期关注看跌深海螃蟹的调整需求,短期若突破前高谐波失效,中长期看多不变。

金价突破2900美元,关注特朗普和普京OANDA:XAUUSD 受美元疲软、地缘政治风险以及美国贸易政策不确定性等因素影响,现货交割大幅增加。截至发稿,现货黄金上涨至2,909美元/盎司,相当于当日上涨0.39%。

世界黄金协会透露,2024年各国央行购买黄金连续第三年超过1000吨。世界黄金协会数据显示,特朗普大选获胜后,各国央行黄金购买量同比增长54%,达到333吨。

当地时间周一,在法国总统马克龙建议下,欧洲多国领导人在法国首都巴黎召开紧急会议,讨论乌克兰局势、欧洲集体安全等问题。

据法国媒体报道,当天会议最大的分歧是是否向乌克兰派遣军队作为维和行动的一部分。英国首相斯塔默表示,英国准备在必要时派遣地面部队。德国和西班牙表示反对。

与此同时,乌克兰和平谈判也是市场关注的焦点。俄罗斯外交部长谢尔盖·拉夫罗夫周一表示,他将于周二前往沙特首都利雅得与美国官员举行会谈。

美国总统唐纳德·特朗普周日宣布,他很快将在沙特阿拉伯会见俄罗斯总统弗拉基米尔·普京。

如果俄罗斯和乌克兰达成和平协议,这可能会在不久的将来推动金价大幅下跌。另一方面,如果协议“无所作为”,随着地缘政治风险再次增加,金价将继续上涨。

技术面展望分析 OANDA:XAUUSD

从2,881美元的支撑位开始,上一期的读者注意到,金价突破了最初目标价2,900美元,并且目前将价格活动维持在该水平之上。

当前形势下,金价有条件继续上涨,目标是创出历史新高,而不是刷新此前创下的历史新高。

反向相对强弱指数显示看跌势头也在减弱,让位于巨大的购买力。

总体来看,在整体技术面情况下,黄金依然偏向于完全看涨,重点仓位列举如下。

支持位:2,900 – 2,881 – 2,857 美元

阻力位:2,942美元

售价 XAUUSD 2921 - 2919⚡️

↠↠止损2925

→获利1 2913

↨

→止盈2 2907

购买 XAUUSD 价格 2849 - 2851⚡️

↠↠止损2845

→获利1 2857

↨

→获利2 2863